Налоги в Германии

Германия является сердцем Европы и отличается весьма непростой налоговой системой. О том, какие именно налоги в Германии предстоит выплачивать жителям страны, а также тем, кто пока еще не получил статуса гражданина, власти аккуратно сообщают ежемесячно. Уведомления налоговых органов поступают на почту. Каждый, кто проживает на территории этого государства, при уплате налогов имеет полное право попросить о помощи специалистов.

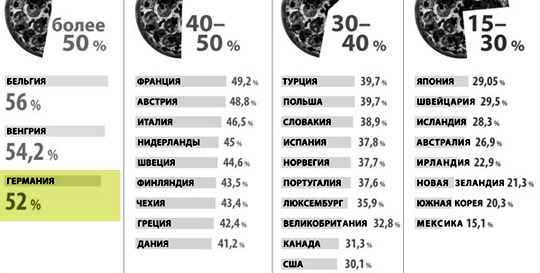

Таблица сравнения налогов в Германии с другими странами

Налоговые ставки

Германия имеет достаточно высокие налоговые ставки. Особенно это касается тех лиц, чья заработная плата превышает прожиточный минимум. И все же, состоятельные бюргеры не спешат жаловаться на высокие налоги, поскольку законных способов сокращения выплат существует немало.

Сегодня в рейтинге стран Европейского Союза Германия, несмотря на внушительные ставки налога на добавочную стоимость и подоходного налога, занимает отнюдь не лидирующую позицию.

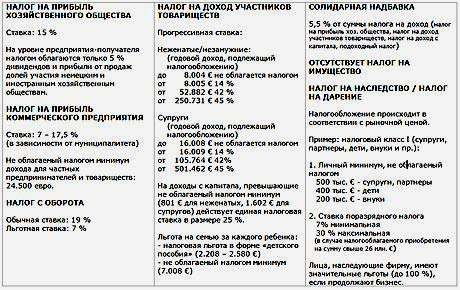

Самая большая ставка подоходного налога достигает сорока двух процентов. Это актуально для тех лиц, чей годовой доход выше 53000 евро.

Особенности налогообложения в немецком государстве

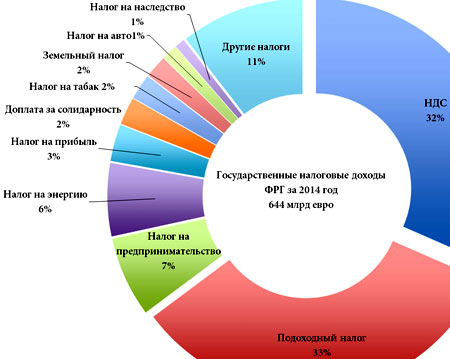

Налогообложение в Германии имеет несколько общих правил, которые регулируются существующим законом, определяемым как «Порядок взимания налогов». Всего налоги в этом государстве способны обеспечить около восьмидесяти процентов доходов бюджета. По этой причине власти страны рассматривают их в качестве основного рычага на экономическое развитие.

Основной принцип налогообложения этой страны достаточно прост. Предполагается, что величина налогов должна иметь адекватное соотношение с услугами, которые оказываются властями страны.

Основные налоги

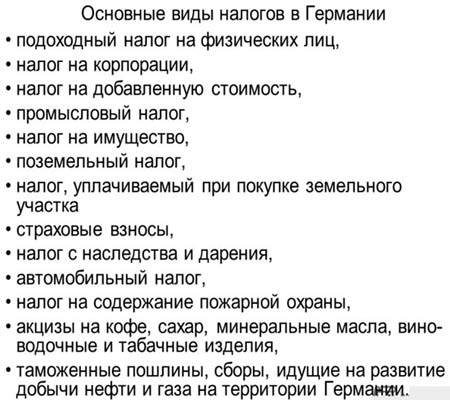

Всего в Германии насчитывается 45 видов налогов. Некоторые из них достаточно забавны для граждан России и стран СНГ.

Так, если с налогом для владельцев собак россияне косвенно знакомы, то налог на уксус способен вызвать только улыбку.

Не менее странными кажутся налоги на энергию, игристые вина, спирт, пиво и кофе. А вот церковный налог немцы выплачивают с незапамятных времен.

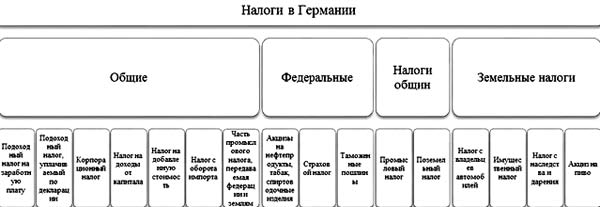

Все виды налогов делятся на 3 ключевые группы:

- На потребление и сделки.

- На прибыль.

- На имущество.

Основной налог Германии

Подоходный налог в Германии взимается с постоянно проживающих на территории страны физических лиц. Из всей системы налогов этот считается наиболее важным, поскольку дает самый высокий процент всех поступлений – около сорока. Разновидностями подоходного налога следует считать налог на прибыль и налог на заработную плату. Он актуален для:

- сельхоз деятельности;

- промышленного производства;

- сдачи в аренду квартиры или дома;

- сдачи в аренду иной собственности.

Некоторые граждане Германии обладают определенными налоговыми льготами.

Существующие основные налоги в Германии

Несмотря на разворачивающийся кризис, они продолжают оставаться актуальными и в 2022 году. Для немецкой налоговой системы характерно наличие льгот для лиц, не достигших совершеннолетия. Также имеются льготы по различным катастрофам, болезни и иным ЧО.

Налог на зарплату

Также в немецкой системе налогообложения существует налог на заработную плату, актуальный для физических лиц. Его основой считается специальная карточка, которая может быть выдана общиной в начале года каждому, кто имеет постоянное место работы. В этой карточке указывается один из шести классов, а также число сумм, не предназначающихся для налогообложения в связи с наличием несовершеннолетних членов семьи.

Также в карточке указывается принадлежность человека к той или иной конфессии. Различные льготы могут быть отмечены в карточке по просьбе ее владельца. Не так давно в систему налогообложения была введена надбавка солидарности.

Сравнение немецкого налога на зарплату с другими государствами

Ее процент в 2022 году составляет семь с половиной показателей от подоходного налога. Надбавка может быть снижена, если в семье человека есть несовершеннолетние дети.

Налог на прибыль

В существующей системе имеется еще один немаловажный налог. Это налог на прибыль, который в 2022 году, как и раньше, бывает несколько видов:

- На доход предприятий.

- На хоз. деятельность.

- Подоходный налог, актуальный для физических лиц.

Подоходным налогом облагается:

- прибыль от сельского хозяйства;

- прибыль от лесного хозяйства;

- прибыль от работы по соглашению;

- прибыль от финансовых вложений.

В соответствии с существующим законом, доход от хозяйственной деятельности физических лиц в системе налогообложения может быть равен прибыли, указанной в имеющемся балансе. Предприниматели-иностранцы, имеющие желание открыть на территории страны свое дело, обязаны декларировать данный доход.

Это можно сделать соответственно существующим в Германии торговым и налоговым актам.

Вопрос недвижимости

Система налогообложения имеет еще один немаловажный для физических лиц налог. Это налог на недвижимость. Примечательно, что квартира или дом может стать имуществом юридического и частного лица. Иностранные лица могут свободно приобретать жилую и коммерческую недвижимость.

Важно, чтобы недвижимость была зарегистрирована в реестре собственности. Именно там человек имеет право получить все необходимые сведения о стоимости и площади имущества.

Также там можно получить данные о наличии у хозяев недвижимости долгов, если таковые имеются. Владелец может продать имеющуюся у него недвижимость. Также это может сделать его адвокат или любое другое лицо, имеющее на руках доверенность, заверенную нотариально. Когда человек приобретает недвижимость, он обязуется обратить внимание на следующие цены:

-

Налог на приобретение недвижимости (три с половиной процента).

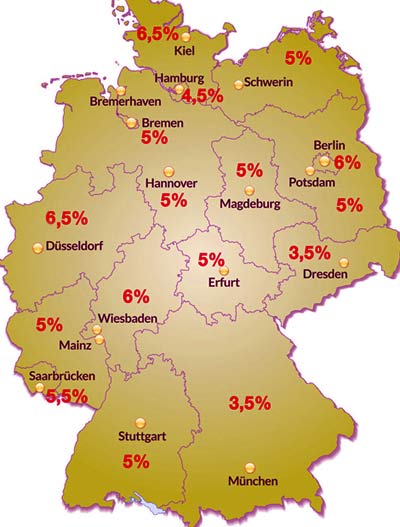

Немецкий налог на недвижимость в разных федеральных землях

Управлением или администрацией решается большое количество различных вопросов, которые касаются управления недвижимостью. Так, владелец квартиры обязуется делать регулярные выплаты в пользу сберегательного фонда. Это необходимо для того чтобы дом всегда находился в должном состоянии.

Финансирование реноваций будет происходить именно из данного фонда. Если средств не будет достаточно, владельцы имеют право на утверждение дополнительных инвестиций. Важно учитывать, что налог на недвижимое имущество в Германии имеет зависимость от процентной ставки.

Структура немецкой налоговой системы

В 2016 году он продолжал считаться одним из самых щадящих на территории Европы.

Автомобильный вопрос

Во многих европейских сказках присутствует зловещий персонаж, мучащий простых людей какими-нибудь невообразимыми податями. Сегодня, заглядывая в детские книжки, можно только подивиться проницательности авторов: сегодня «налог на воздух» существует во многих странах мира. Не стала исключением и Германия, которая издавна славится крепкой экономикой.

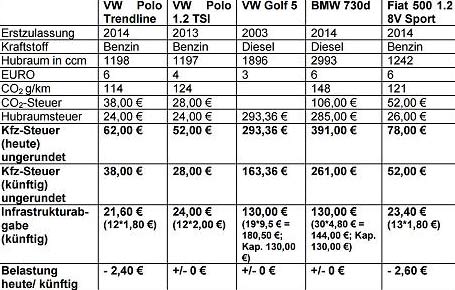

Таковым налогом является налог на авто. Величина выплат за авто зависит от вида двигателя, его объема, а также срока эксплуатации «железного коня».

Хитрость немецких властей состоит в том, что самостоятельно высчитать налог на движимое имущество весьма проблематично. Если проанализировать все запутанные формулировки в законе, можно сказать, что чем сильнее владелец авто способствует загрязнению окружающей среды, тем большую сумму он обязуется выплатить государству.

Таким способом власти Германии борются за чистый воздух в городах. Учитывая то, что на двух граждан Германии приходится примерно одно авто, эту мысль нельзя назвать ненормальной.

Налог на авто в 2022 году составлял 1,7 процента общей суммы. Примечательно, что если объем цилиндра двигателя составляет сто куб. дм., то владелец авто с катализатором обязуется заплатить сумму, в три раза меньшую, нежели без него. Автолюбители, «железные кони» которых не отличаются особой мощностью, освобождаются от уплаты налога государству.

Конкретная сумма зависит от марки авто. В 2022 году размер выплат выглядит примерно так:

- выплата на Сузуки Альто 1.0 литра представляет собой 135 евро в год;

- выплата за Опель 1.8 литра может сэкономить 242 евро в год;

- выплата за BMW 330d составляет 926 евро в год.

Сегодня правительство страны ставит перед национальным автопромом весьма интересную и серьезную задачу.

Размеры различных немецких налогов

Так, к 2022 году предполагается существенно снизить количество СО 2, которое выбрасывается автотехникой в атмосферу. Таким образом, «налог на воздух» сегодня вовсе не является прихотью властей и тем более инфернальным злом.

Существующие сложности

Налоговое право Германии всегда отличалось особой сложностью. Не изменилась ситуация и в 2022 году. В налоговом праве этого государства сегодня имеется немало оговорок и поправок, исключений и инструкций, предполагаемых для «особого случая».

Примечательно, что имеются некоторые послабления для тех граждан Германии, которые были вынуждены столкнуться с непредвиденными расходами. Для фрилансеров и частных предпринимателей имеются свои правила.

Некоторые льготы актуальны для инвалидов, школьников и студентов. Также определенные льготы предназначаются для лиц, не имеющих постоянного места работы.

Причин такой непростой ситуации в немецком налогообложении существует немало. Некоторые положения сложились по ходу исторических фактов. Также учитывается факт того, что законодатель каждый год вносит новые поправки к налоговому кодексу.

Несколько усложняется ситуация вердиктами, которые выносятся разнообразными финансовыми ведомствами и европейскими судебными палатами.

Налоги в Германии для предприятий и физических лиц в 2022 году

Основа бюджета ФРГ – налоговые поступления от деятельности предприятий, граждан и нерезидентов в пределах межгосударственных соглашений. Уровень обложения доходов плательщиков доходит до 70 % от валового дохода. И хотя в последнее время все чаще слышны голоса в поддержку снижения фискального бремени, значительно сократить налоги в Германии и их количество в ближайшие годы не получится.

- Краткая характеристика налоговой системы Германии

- Система разделения на налоговые классы

- Перечень налогов на сделки и потребление

- Налоги для физлиц в Германии

- Налогообложение зарплат и уплата соцвзносов за работающих в ФРГ

- Основные налоги на доходы предприятий

- Пройдите социологический опрос!

- Акцизные сборы

- Налоги на имущество и переход собственности

- НДС в Германии

- Налог на владение автомобилем или другим транспортным средством

- Налоги «с юмором» у немцев

- Налоговые вычеты и льготы

- Заключение: особенности исчисления налогов в Германии

- Налоги в Германии: Видео

Краткая характеристика налоговой системы Германии

Как любое федеративное государство, Германия имеет не только сложную систему административного деления и управления, но и такую же непростую фискальную политику. Сложный исторический путь, который пришлось пройти государству, а также ориентир на высокие социальные стандарты стали предпосылками того, что налоговая система Германии сегодня насчитывает около 45 разнообразных сборов. Среди них, например, налог на солидарность, появившийся после воссоединения страны в 1990 году, призван сгладить разрыв в уровне развития двух республик.

Отличительной особенностью налогового законодательства ФРГ является то, что структура поступлений в бюджет имеет три уровня: федеральный, земельный, на уровне коммун. Для каждого субъекта определены свои виды налогов, которыми они могут распоряжаться исходя из Конституции и специальных законов о формировании бюджета.

Поскольку стремление к высокому социальному стандарту жизни населения на территории всей страны возведено в ранг государственной политики, налоговая система Германии призвана регулировать распределение полученных средств между субъектами федерации. Сложнейшую задачу по обеспечению сбалансированности механизма сбора платежей и правильного перенаправления потоков между землями с разным уровнем доходов, ввиду отсутствия единого налогового органа в стране, взял на себя Минфин ФРГ.

Система разделения на налоговые классы

Разделение населения по уровню доходов довольно распространенная практика в мире. Для каждой из выделенных групп государство устанавливает либо отдельные ставки налогов, либо свой перечень фискальных льгот. Успешно пользуется этим опытом и Германия.

Здесь налогоплательщиков поделили на налоговые классы: шесть категорий, для которых определен разный уровень налогового сбора, а также список положенных социальных услуг.

Класс каждого плательщика зависит не только от размера заработка, а еще от семейного положения, количества детей и даже состояния здоровья. Для людей с высоким ежегодным доходом предусмотрен шестой класс и максимальные налоговые ставки. Для самого уязвимого в финансовом плане слоя населения предусмотрен первый класс и соответствующие ему послабления.

Перечень налогов на сделки и потребление

До 40 % всех налоговых поступлений составляют налоги с доходов. Кроме этой значительной части платежей, в Германии есть еще два больших класса сборов: налоги на имущество и с суммы сделок и объема потребления. Первый класс носит регулярный характер и зависит от первоначальной стоимости или цены приобретения.

На платежи, поступающие от налогов со сделок (НДС или налог с оборота), приходится почти 25 % от общей суммы бюджета. Это объясняется тем, что данным видом налога охвачены все виды операций.

Более скромный процент бюджетных доходов приносят сборы за потребление – акцизы. Ими облагают продажи продуктов питания, топлива, табака, пива и даже кофе. Обо всем этом подробнее речь будет идти дальше.

Налоги для физлиц в Германии

Основным налогом для немцев и граждан других стран, получающих доход на территории ФРГ, по праву считают подоходный. Он составляет базу для многих удержаний из дохода физлиц в Германии и исчисляется по прогрессивной ставке. Под его обложение попадают:

- зарплаты,

- роялти, дивиденды,

- доход от частного предпринимательства,

- прибыль от услуг аренды,

- доход самозанятых лиц.

Кроме того, практически все жители уплачивают налоги, приведенные в таблице.

| Название налога | Ставка | Примечание |

|---|---|---|

| Подоходный налог (Einkommеnsteuer) | от 14 до 45 % | Ставка НДФЛ прогрессивная и зависит от величины годового дохода и присвоенного налогового класса. Такой высокий, на первый взгляд, процент налогового удержания применяется только к доходам выше 250 тысяч евро. Для 1-4 классов или если доход ниже 8 652 евро, предусмотрены налоговые вычеты |

| Церковный налог (Kirchensteuer) | 8-9 % от размера НДФЛ, но не более 3,5 % от суммы доходов | Размер платежа устанавливают на уровне каждой федеральной земли. Право на отказ от церковного налога закреплено законодательно, но для его отмены потребуется подать заявление в паспортный стол. |

| Налог солидарности в Германии (Solidaritätszuschlag) | 5,5 % от начисленной суммы НДФЛ | Своеобразная плата за воссоединение страны, призван выровнять перекос в инфраструктурном развитии. |

| Налог на домашних животных (Hundesteuer) | Фиксированная сумма, в среднем 150-300 евро | В Германии применяется специальная шкала оценки размера собаки и степени ее потенциальной опасности. Чем выше этот показатель, тем дороже она обойдется своему хозяину. |

Приезжающие в Германию с туристической целью иностранцы тоже сталкиваются с фискальной действительностью страны: за каждые сутки пребывания в том или ином населенном пункте гость заплатит городской налог.

Размер платежа зависит от решения муниципалитета каждого административного образования. Например, за день пребывания в Дрездене турист заплатит 1,3 евро.

Налогообложение зарплат и уплата соцвзносов за работающих в ФРГ

Работающему человеку интереснее знать побольше о том, какие предусмотрены налоги в Германии для физических лиц в 2022 году, и сколько в итоге он получит на текущий счет в банке. Из заработанных честным трудом сумм удержат не только подоходный налог, доплатить в бюджет придется:

- взнос на медицинское страхование (14,6 %) – уплачивается как работником, так и работодателем. Покрывает периоды пребывания в стационаре медучреждений, услуги стоматолога, диагностику, медикаменты;

- страховые взносы на безработицу (3 %) – при условии оплаты взносов в течение 12 месяцев утративший работу немец будет получать пособие в период поиска работы;

- пенсионные платежи (18,7 % ) – как и большинстве цивилизованных стран, этот взнос формирует будущие пенсионные выплаты. Львиную долю оплачивает работодатель;

- страховку на случай необходимости ухода (2,55 %) – солидарный взнос, позволяющий государству содержать инвалидов, сирот, а также жертв насилия.

Большая часть сборов выплачивается за счет работодателя, меньшая – из дохода самого работника.

Основные налоги на доходы предприятий

Немаловажную роль в формировании бюджета играет налогообложение в Германии для юридических лиц, потому что высокий уровень развития экономики и стабильность исполнения социальных гарантий со стороны государства не могут поддерживаться исключительно усилиями трудолюбивых граждан.

Основу финансового благополучия ФРГ составляют успешно работающие предприятия с участием как отечественного, так и иностранного капитала. Какую бы форму организации бизнеса не избрал инвестор, после уплаты налогов ему достанется не более 55 % заработанных денег.

| Название налога | Ставка | Примечание |

|---|---|---|

| Корпоративный налог (Körperschaftsteuer) | 15 % плюс налог на солидарность (5,5 % от рассчитанной суммы) | Налоговым периодом при администрировании данного вида сбора считается календарный год. Под действие этого налога не попадают прибыль частных предпринимателей, а также партнерских товариществ (коммерческих объединений). Первые уплачивают НДФЛ, вторые учитывают доход и исчисляют налог на прибыль для каждого из партнеров отдельно |

| НДС (налог с оборота с учетом вычетов) – Umsatzsteuer | 19 % – общая ставка и 7 % – сниженная на отдельные виды продукции, в основном для общественного питания, 0 % – на экспортные операции | Косвенный налог, который опосредованно перекладывается на плечи конечного потребителя. Льготы внутри страны получают небольшие компании и частные лица, работающие в сфере ограниченного перечня услуг. |

| Налог на прирост капитала (Kapitalertragsteuer) | 25 % (плюс 5,5 % солидарной надбавки) | Обложению подлежат дивиденды, полученные по итогам деятельности предприятия в течение последнего года, а также проценты по депозитам и прибыль по ценным бумагам. |

| Промысловый налог (Gewerbesteuer) | Базовая ставка составляет 3,5 %, но у каждой земли есть право установить ее самостоятельно. Средняя ставка колеблется в пределах 14-18% | Облагается чистая прибыль от предпринимательской деятельности. Для юрлиц сумма налога на торговую деятельность в Германии определяется исходя из всей суммы. Для предпринимателей и самозанятых лиц (адвокатов, нотариусов, врачей и тому подобное) действует система налогового вычета в размере необлагаемой суммы в 24 500 евро. |

Практически все виды налоговых сборов зависят от решений местных общин или федеральных земель. В целях экономии некоторые налогоплательщики регистрируют предприятия на территории тех муниципальных образований, которые устанавливают льготные режимы или сниженные ставки. В частности, это касается промыслового налога.

Пройдите социологический опрос!

Акцизные сборы

Большую часть налогов на потребление в ФРГ составляют акцизы. Они устанавливаются на весьма широкий спектр продуктов и услуг. Например, акцизный сбор установлен для объемов потребленной энергии, бензина, дизтоплива и т.д. Также устанавливается налог на спирт, пиво, вино, кофе, слабоалкогольные напитки, табак.

Ставка акциза представляет собой фиксированную сумму на единицу проданного товара. Так, например, за каждую сигарету потребитель отдаст еще 9,3 евроцента в виде акцизного сбора.

Налоги на имущество и переход собственности

Приобретение недвижимого имущества сопряжено с уплатой двух видов налогов. Один из них перечисляется в бюджет единовременно при передаче прав собственности. Ставка такого сбора зависит от суммы сделки и составляет от 3,5 до 5 %. Конкретный размер определяется федеральной земельной властью.

После заключения сделки и приобретения недвижимости или земельного участка в собственность владельцу надлежит ежегодно оплачивать налог на имущество – 1 % от первоначальной цены для физлиц и 0,6 % для предприятий. Для объектов недвижимости с относительно невысокой оценкой предусмотрена льгота в виде необлагаемой стоимости в размере 120 тысяч евро для граждан и 20 тысяч евро – для юрлиц.

НДС в Германии

Механизм взимания налога на добавленную стоимость (Mehrwertsteuer) в ФРГ во многом схож с теми, которые действуют в остальных странах ЕС. Обложению по стандартной ставке в 19 % подлежит вся сумма денежных поступлений от коммерческой деятельности. Одновременно с этим из полученной суммы обязательств исключаются суммы, которые уже были ранее уплачены поставщикам. В конечном итоге под обложение попадает лишь торговая наценка.

Этот вид фискального платежа иногда называют налогом с оборота (Umsatzsteuer). Для экспортных операций установлена нулевая ставка, а для предприятий общественного питания действует льгота – налог исчисляется, исходя из 7-процентной торговой надбавки.

Подробнее о том, как уплачивать и отчитываться по данному виду налога, рассказано в статье «НДС в Германии».

Налог на владение автомобилем или другим транспортным средством

В Германии заботятся не только о социально незащищенных слоях населения и животных, но и безопасности для окружающей среды. Эту опеку в определенной степени оплачивают владельцы автомобилей.

В зависимости от возраста машины, типа и объема ее двигателя, а также уровня показателей вредных выбросов ежегодно высчитывается сумма транспортного налога (KFZ-Steuer).

Автомобили, оснащенные двигателями высокого класса экологичности, освобождаются от уплаты обязательств на период от года до трех. Ориентированность этого сбора на сохранение окружающей среды стала причиной появления второго, шутливого, названия – налог на воздух.

Налоги «с юмором» у немцев

Нерациональность нельзя назвать отличительной чертой правительства Германии. Поэтому все нелогичные, на первый взгляд, сборы имеют вполне объяснимое происхождение:

- налог на дождь оплачивают только жители тех районов, где дождевая вода требует сооружения специальных систем отведения или уборки, поскольку способна принести неприятности и вред окружающей среде или людям – правильнее назвать этот платеж коммунальным сбором;

- налог на Гугл – больше относится к сфере авторских прав и призван защитить интересы авторов, которые размещают в сети свой уникальный контент;

- сбор на радио заботится уже о поддержании немецких теле- и радиоканалов, его берут за единицу каждого вида устройства (приемника или телевизора).

Налоговые вычеты и льготы

Социальная справедливость в понимании правительства ФРГ состоит в том, что жители страны и компании, которые ведут успешную предпринимательскую деятельность и получают высокие доходы, должны уплачивать налоги по повышенным ставкам.

В свою очередь те слои населения, которые испытывают постоянные или временные трудности, не должны подвергаться фискальному гнету, а иногда даже могут рассчитывать на дополнительную финансовую поддержку. Льготное налогообложение в Германии по подоходному налогу, например, предоставляется несовершеннолетним, инвалидам, престарелым гражданам, а также многодетным и одиноким родителям.

Кроме того, для тех, чей доход не позволяет причислить себя и свою семью к плательщикам пятого и шестого класса, существует система необлагаемых и паушальных сумм.

Заключение: особенности исчисления налогов в Германии

Практически все виды налоговых платежей в ФРГ взимаются по прогрессивной шкале или их размер и ставка зависят от территориального фактора. Именно поэтому почти все налогоплательщики прибегают к помощи налоговых консультантов при составлении деклараций и перечислении обязательств. В качестве помощи для бухгалтеров и предпринимателей налоговые инспекторы оповещают население о том, сколько в Германии платят налогов в каждом календарном периоде.

Налоги в Германии: Видео

Подоходный налог в Германии

![]()

Немецкие граждане и иностранцы, которые живут в Германии как резиденты страны, платят подоходный налог на немецкие и зарубежные доходы. Подоходный налог в Германии делится на два подвида: Lohnsteuer и Einkommensteuer. Lohnsteuer применяется к служащим и наёмным работникам. Einkommensteuer применяется к индивидуальным предпринимателям, фрилансерам, адвокатам, налоговым консультантам, врачам, если у них есть своя практика.

При расчёте суммы налога учитывается класс налогообложения, налоговые вычеты, взносы на социальное страхование, надбавка солидарности и церковный налог. Итоговые суммы могут корректироваться в конце года в связи с недоплатой или переплатой налогов.

Налог на доход в Германии

Налоговый резидент Германии платит подоходный налог на весь доход, независимо от того, в какой стране он получен. Иностранец, имеющий ВНЖ и проживающей более 183 дней в году в Германии автоматически становится налоговым резидентом страны. Нерезиденты платят налог только на доход, который получен в Германии.

Декларации наёмных работников отправляет в налоговую службу работодатель. Остальные налогоплательщики самостоятельно подают свои декларации онлайн.

В каких случаях нужно обязательно подавать налоговую декларацию:

- Работа не по найму;

- Доход получен из-за границы;

- Развод, при условии что налогоплательщик или его бывший(ая) супруг(а) вступили в повторный брак в этом же году;

- Получено социальное пособие: по беременности и родам, на ребёнка или по безработице;

- Для подачи заявки на налоговые вычеты;

- Налоговая отправила письмо с просьбой прислать декларацию.

В Германии налогоплательщики подают декларацию ежегодно в местную налоговую инспекцию. Узнать, в какое именно отделение инспекции нужно предоставлять информацию о своих налогах, можно в муниципалитете по месту регистрации.

Общая площадь 310 м² Площадь земли: 1 390 м²

Общая площадь 126 м² 3 спальни

Общая площадь 79 м² 2 спальни

Какие доходы не облагаются налогом?

Налоговые резиденты Германии не платят подоходный налог на ту часть дохода, которая не превышает необлагаемый минимум — 9 744 евро в год на одного и 18 816 евро в год для семейной пары (на 2022 год). Всё, что превышает эту сумму, облагается подоходным налогом.

Что облагается подоходным налогом?

- Работа по найму;

- Инвестиции и сбережения;

- Бизнес и самозанятость;

- Продажа или аренда недвижимости;

- Лицензионные платежи;

- Частные сделки, алименты или аннуитеты;

- Льготы и вознаграждения.

Дивиденды, получаемые из любой точки мира, облагаются немецким подоходным налогом в размере 25% плюс надбавка за солидарность — 5,5%. Стандартный налоговый вычет для резидентов составляет 800 евро в год — для одного плательщика и 1 600 евро в год — для пар.

Доход от аренды недвижимости облагается подоходным налогом, если не предусмотрено иного по договору об избежании двойного налогообложения. К подоходному налогу также добавляется надбавка за солидарность — 5,5% от аренды.

При продаже недвижимости, которая находилась в собственности менее 10 лет, оплачивается налог на прирост капитала.

Доходы, которые не облагаются налогом, но используются для определения его ставки:

- Пособие по безработице;

- Выплаты по беременности и родам;

- Доходы, облагаемые налогом в другой стране по соглашению об избежании двойного налогообложения.

Налоги в Германии с зарплаты

В трудовом договоре, который заключается между компанией и работником, фиксируется брутто-зарплата (Brutto), т.е. без учёта налогов и сборов. Из неё будут удерживаться налоги и социальные сборы, которые в Германии, как и в других странах Западной Европы, безусловно, высокие. Это особенно заметно при прогрессивной системе налогообложения, которой пользуются в стране. Нетто-зарплата (Netto) — деньги, которые работник получает на банковский счёт, с учётом всех вычетов окажется заметно меньше суммы, указанной в трудовом договоре.

Налоги и сборы с зарплаты в Германии

Подоходный налог (Einkommensteuer / Lohnsteuer) на заработную плату в Германии варьируется от 14 до 45%. При этом налог платится только от суммы, превышающей необлагаемый минимум — 9 744 евро в год на одного или 18 816 евро в год для семейной пары.

Налог на солидарность (Solidaritätszuschlag) составляет 5,5% от суммы подоходного налога. По новым правилам этот налог платят только лица с высоким доходом. Правительство страны с 2022 года отменило надбавку за солидарность почти для 90% наёмных работников. Налог был введён после объединения Германии в 1990 году для поддержки новых, менее развитых федеральных земель.

Церковный налог (Kirchensteuer) платят те налогоплательщики, которые состоят в церкви. В Баварии и Баден-Вюртемберге ставка налога равна 8% от суммы подоходного налога, в остальных федеральных землях — 9%. От уплаты этого налога можно отказаться, выйдя из церкви.

Медицинское страхование — 14,6%. Из оклада работника на эти цели удерживается 7,3%, ещё 7,3% платит работодатель.

Пенсионное страхование — 18,6%. Этот социальный сбор также делится пополам — работник платит 9,3% из своей зарплаты, работодатель — ещё 9,3%.

Страхование от безработицы — 2,4%. При этом работник платит 1,2% и работодатель также — 1,2%. От этого взноса освобождаются государственные служащие и военные.

Страхование на случай длительного ухода за больными — 3%. Страховку платят пополам работник и работодатель по 1,5%. Если работнику больше 23 лет и у него нет детей, то он вносит дополнительный сбор в размере 0,25%. Полис Pflegeversicherung должны получить все люди, постоянно живущие в Германии. Эта страховка позволяет оплачивать пребывание в доме престарелых.

Отчисления в эти четыре социальных фонда Германии составляют все вместе около 20%, которые удерживаются из зарплаты работника.

Шкала ставок подоходного налога в Германии

В Германии пользуются прогрессивной шкалой налога на доход. Это означает, что чем больше человек зарабатывает, тем выше налоговая ставка, которую он платит. Ставка налога варьируется в зависимости от уровня дохода от 14 до 45%. Однако максимальные ставки применяются не ко всей сумме, полученной за год, а к разнице между суммами, облагаемыми низкой ставкой и более высокой.

Шкала подоходного налога для резидентов Германии

Налоги в Германии в 2022году

Налоги в Германии – это классический пример немецкого бюрократизма. Система сложна и запутана. За выплатами власти следят очень пристально. Уведомления с напоминанием приходят каждый месяц всем гражданам и резидентам страны.

Налоги в Германии в 2022 году Вернуться к оглавлению

Налоги в Германии в 2022 году Вернуться к оглавлению

Виды налогов в Германии

Существенных изменений в сборе налогов Германии в 2022 году не было. В конституции записаны основные принципы:

- прозрачность;

- равенство;

- законность;

- учет финансовых возможностей.

Немецкая налоговая служба называется Finanzamt, а налоговый кодекс – Abgabenordnung. В общей сложности в стране насчитывается порядка 45 различных сборов. Каждый из которых зависит от региона проживания, социального статуса и уровня зарплаты. Поэтому высчитать средний налог в Германии невозможно.

Налог с зарплаты

Налоги в Германии с зарплаты взимаются по прогрессивной шкале. То есть, чем больше зарабатывает человек, тем выше процент подоходного налога. Таким образом реализуется основной принцип системы – социальное равенство. Налог с зарплаты удерживает и отправляет в государственный бюджет работодатель.

Процент варьирует от 0 до 45. Если гражданин получает меньше 9168 евро в год, то это считается минимальный доход. Такие зарплаты освобождают от уплаты. Но и зарплата в 13000 евро в год не означает, что она вся подлежит налогообложению. Из общей суммы вычитается минимальный доход, и выплаты начисляют только на получившуюся разницу.

Социальные взносы

В выплате социальных сборов участвуют и работники, и работодатели. На каждую сторону приходится примерно по 20% выплат. Основная часть направляется в пенсионный фонд и в здравоохранение. Размер отчислений зависит от зарплаты.

- Медицинское страхование – 7,3%.

- Пенсионный фонд – от 9,3%.

- Страхование от безработицы – 3,2%.

- Страхование от беспомощности – от 1,52% и выше.

Также немцы – это та нация, которая дополнительно платит церковный сбор. Он составляет 2–3% и распространяется только на верующих людей. От него можно отказаться при выходе из церкви.

Налогообложение физических лиц

Для всех резидентов и граждан страны обязателен к уплате Einkommenssteuer. Это налог для физических лиц, которые получили доход в расчетном году. Декларация подается каждый год. У наемных работников этим вопросом занимается работодатель. Все остальные граждане подают сведения в налоговую службу самостоятельно.

Налоги в Германии для физических лиц распространяются на граждан и резидентов. Резиденты, которые пребывают в Германии более 6 месяцев, обязаны уплачивать так называемый неограниченный налог. Он рассчитывается с учетом доходов физических лиц в других странах.

Налоги на прибыль

Налоги в Германии для физических и юридических лиц охватывают все основные виды деятельности. Необходимо отчислять в государственный бюджет процент практически с прибыли.

- Доход предприятия.

- Сельское и лесное хозяйство.

- Промысловая деятельность.

- Инвестиции.

- Работа по соглашению.

Любой предприниматель-иностранец обязан платить налоги с получаемых доходо

Любой предприниматель-иностранец обязан платить налоги с получаемых доходо

Налоги на наследство и дарение

Наследство и дарение – это безвозмездная передача имущества. В этом случае может наступать ограниченная либо неограниченная налоговая обязанность. Первый вариант применяется, если имущество находится в Германии. Кроме того, ни даритель ни одаряемый не являются резидентами страны.

Второй случай предусмотрен для резидентов. Под неограниченную налоговую обязанность попадает любое наследуемое или принимаемое имущество вне зависимости от его местоположения.

Прогрессивная шкала ставки варьирует от 0% до 50%. Она зависит от степени родства и оценочной стоимости передаваемого имущества. Также на сумму выплат зависит семейный статус наследников или одаряемых.

От выплат освобождены прямые наследники, которые получают в наследство семейную недвижимость меньше 200 кв. м., произведения искусства. По истечению 10 лет они получают право продать полученный в наследство дом и не платить налог с продажи. Но при условии, что они в нем жили.

Налог на имущество

В среднем владельцы недвижимости ежегодно платят от 1% до 2,8% от оценочной стоимости. Налог на владение зависит от нескольких факторов:

- тип застройки;

- местонахождение;

- регион;

- дата постройки;

- размер земельного участка.

Базовая ставка начинается от 0,35% рыночной стоимости. Она не зависит от статуса и зарплаты владельца, поэтому после продажи не меняется. Если недвижимость сдается в аренду, то выплаты ложатся на арендатора. Условия прописывают в договоре аренды.

Налог на передачу недвижимости

Под передачей подразумевается юридическая сделка. Чаще всего передача недвижимости связана с заключением договора купли-продажи. Налоговая ставка зависит от цены продажи. Из нее вычитается стоимость покупки и затраты на содержание. Именно с этой разницы и производится расчет платежей. В среднем ставка составляет от 4 до 6%.

Если гражданин жил в недвижимости больше 10 лет, то он ничего не должен платить. Также учитывается ситуация, когда собственник последние 3 года перед продажей использовал имущество исключительно в личных целях. То есть, например, квартиры не сдавалась в аренду. Кроме того, если в ней не велся бизнес, то ее продажа налогом тоже не облагается.

Есть ли в Германии транспортный налог

Учитывая, сколько налог в Германии забирает денег из бюджета граждан, неудивительно, что в этой стране существуют еще и отдельные выплаты за владение автомобилем. Они зависят от года выпуска и типа двигателя.

Часть собственников машин освобождена от выплат. К ним относятся владельцы автомобилей с минимальной мощностью двигателя.

Государство поставило цель снизить выброс вредных примесей. Поэтому снижает ставки для машин с высоким экологическим классом. В итоге сумма выплат может составить от 100 до 1000 евро в год.

Выплаты, которые не облагаются налогами

Государство не просто так собирает налоги. За счет прогрессивной шкалы происходит перераспределение благ между гражданами страны. Они всегда могут рассчитывать на поддержку властей в случае непредвиденной ситуации. Налогами не облагаются расходы на медицинские услуги, добровольные пенсионные отчисления. Кроме того, на алименты, расходы на обучение, благотворительность.

Предусмотрены послабления для тех, кто столкнулся с внезапными тратами. Существует ряд льгот для учащихся, инвалидов, безработных. Вычеты полагаются семьям с детьми. Также им выплачивается детское пособие. Таким образом государство стимулирует рождаемость.

Возврат налогов и сборов

Немецкая налоговая служба – это очень бюрократизированная система. Возврат налогов занимает до полугода с момента подачи заявления. Поэтому в стране существует ряд компаний, которые оказывают услуги по взаимодействию с Finanzamt.

Вернуть налоги можно за так называемые рабочие расходы. Их довольно часто оспаривают. По сути, к ним относятся любые расходы работника на поиск работы и организацию рабочего места. Когда офисные сотрудники массово переходили на удаленный формат работы, то им приходилось покупать домой кресла, компьютерные столы и оргтехнику. Такие траты попали под возврат налогов.

Также можно получить вычет за покупку спецодежды и траты на дорогу до места работы. Важно понимать, что костюм менеджера можно использовать не только в офисе. Следовательно, за него возмещение не полагается. Тогда как одежда маляра или медсестры используется исключительно на рабочем месте.

На законодательном уровне прописано, что каждый год сотрудник может подавать на возврат налогов суммы до 1000 евро

На законодательном уровне прописано, что каждый год сотрудник может подавать на возврат налогов суммы до 1000 евро

Такие заявления рассматривают без проверок. Списания происходят автоматически. Если траты превышают 1000, то потребуются чеки и грамотное обоснование.

В Германии лучше бережно хранить все чеки, чтобы потом получить приятный бонус от государства.

Сравнение налогов в Германии и в России

Россию и Германию любят сравнивать. Налоговая система двух стран построена по схожим принципам:

- Существует множество налогов, которые высчитываются по сложным формулам.

- Расчеты нагрузки зависят от нескольких факторов.

- Поступившие платежи делятся и поступают в местный, региональный и федеральный бюджет.

Главное отличие заключается в следующем. Подоходный налог в Германии высчитывается строго по прогрессивной шкале. Богатые люди платят в казну больше денег. Считается, что это соответствует принципам социального равенства.

В России принята так называемая плоская шкала с единой для всех ставкой 13%. В 2022 году по указанию президента ввели 15% для тех, кто получает доход свыше 5 млн рублей в год. Причем схема выплаты сильно напоминает немецкую систему. Повышенный налог платится только с разницы, которая превышает лимит в 5 млн, а не со всего дохода.

У некоторых немецких налогов нет российских аналогов. Так, например, россияне не платят церковные сборы и налог на уксус. А подобные предложения законодателей явно будут встречены волной гнева. Тогда как немцы более спокойно относятся к уплате налогов в Германии.

Соглашения об избежании двойного налогообложения

Вопрос, какие налоги в Германии, усложняется, когда речь заходит о резидентах страны с доходами в разных странах. Международные соглашения об избежании двойного налогообложения снижают нагрузку и способствуют экономическому росту стран.

У России и Германии есть такой договор. По нему русский резидент может платить налоги в Германии и на соответствующую сумму уменьшить выплаты в российский бюджет. Но для получения вычета нужны доказательства понесенных расходов. Тогда резиденту засчитают платежи в другой стране.

Договор между Россией и Германией подписан в 1996 году. В нем прописаны все сферы, где можно избежать выплаты в двух странах:

- Процент с продажи и аренды недвижимости.

- Перевозки любым транспортом.

- Авторские отчисления.

- Оказание профессиональных услуг.

- Работа по найму.

Логика проста. Где человек получает доход, там он и выплачивает налоги. Если же его бизнес выходит на международный уровень, то налоги пойдут в страну, чьим гражданином он является.

Особенности современной налоговой системы в Германии были заложены еще после окончания войны. Правительство предпринимало все меры, которые бы способствовали скорейшему выходу из экономического кризиса.

В итоге, немцы уверены, что сборы идут на защиту прав граждан. Выплаты не препятствуют конкуренции, способствуют справедливому перераспределению социальных гарантий. Сегодня немецкая экономика имеет хороший запас прочности.

Налоговая база в Германии в 2022 году для физлиц и юр лиц

Любой человек, который хоть единожды раздумывал о переезде в другое государство, наверняка фантазировал о том, что он пребывает в Федеративной Республике Германия.

Тут все смогут разыскать для себя прекрасные перспективы и грандиозные возможности.

Стабильность в экономической сфере, отлично организованная инфраструктура, безопасная жизнедеятельность, отличная экологическая среда и отличные социальные гарантии. Формируется впечатление, что тут всё сделано для людей.

- О жизни в Германии

- Подробности

- Германская налоговая система в 2022 году

- Налоги в Германии в 2022 году для частных предпринимателей

- Налог на приобретение недвижимого имущества

- Налог на владение транспортным средством

- Налоговая база в Германии в 2022 году для физлиц

О жизни в Германии

Немецкое население имеет высокий уровень прибыли. Для них совершенно не представляет собой проблемы факт приобретения автомобиля или путешествие с целью отдыха в другое государство, потому как путешествовать Европейским союзом они могут беспрепятственно.

Основной недостаток здесь – это налогообложение. Примерно семьдесят процентов всей бюджетной системы в государстве составляют гражданские поступления в виде налогов. Но не всё так плохо, ведь на общем благополучии коренных жителей аналогичные взыски не очень воздействуют.

Подробности

Германская налоговая система в 2022 году

Германская система налогообложения поистине многогранна, её формирование осуществлялось годами и насчитывало больше сорока разнообразных налогов и сборов. О существовании некоторых из них, население прочих государств вовсе и не помышляет. На самом деле, в Федеративной Республике Германии функционирует много специфичных налогов, не встречающиеся более нигде на всей планете.

Руководство страной делает попытки внедрения для максимальной справедливости. В момент воссоединения государства образовался так называемый «налог на солидарность» для максимального уравнивания благополучия по всему государству.

Главная особенность германской системы налогов – это её дробление на несколько уровней. В основном, налоги тут дробятся на федеральные, земельные и налоги на уровне коммун.

Ставка по процентам регулируется индивидуально в каждом субъекте. Получается чем богаче субъект, тем существеннее бремя налога у его жителей.

Ещё принято делить население на классы:

Первый класс – одинокие, бездетные люди;

Второй класс — одинокие лица, имеющие одного или несколько детей (разведённые или не проживающие совместно с законным супругом или супругой);

Третий класс — семейная пара, где трудоустроен один из них;

Четвёртый класс — семейная: пара, где трудоустроены оба;

Пятый класс — семейная пара, где один из партнёров получает прибыль выше среднего;

Шестой класс — лица, которые трудоустроены в двух местах или имеют дополнительный источник прибыли.

При дроблении на классы берут во внимание прибыль, семейное положение, уровень здоровья, число деток и прочие пункты. Каждому классу присуща различная налоговая нагрузка.

Аналогично, как и во многих государствах, налоги дробятся на прямые и косвенные.

Все моменты продумываются до мелочей и всё это ради максимальной заботы о каждом жителе. Согласно германским законам подобное стремление к равноправию справедливое и правильное.

Подводя итоги, можно добавить, что основную часть бюджета страны формируют налоги с доходов подданных (сорок процентов), примерно двадцать пять процентов поступлений за счет Налога на Добавленную Стоимость и маленький процент – налог на акцизы.

Налоги в Германии в 2022 году для частных предпринимателей

Переезд в Германию с целью начать собственный бизнес очень распространённое явление. Тут есть много достоинств, которые соблазняют российских предпринимателей выбрать переезд в Германию.

Важно! Германская система налогообложения не пощадила немецких бизнесменов. Прибыль здесь может составлять всего пятьдесят пять процентов от общей суммы.

— корпоративный налог – пятнадцать процентов, налог на солидарность — пять с половиной процентов от цены. Аналогичный налог подлежит расчёту за один календарный год;

— Налог на Добавленную Стоимость — 3 ставки:

— стандартная – девятнадцать процентов,

— сниженная — семь процентов — косвенный налог, который подлежит оплате со стороны конечного потребителя.

— налоговая база на прирост капитала – двадцать пять процентов каждый год придётся платить от всей прибыли с депозитов и ценных бумаг. С итоговой суммы ещё в дополнение отчисляют пять с половиной процентов «на солидарность»;

— промышленный налог – это региональный, с базовой ставкой в три с половиной процента, но это в субъектах со средними доходами. В наиболее богатых регионах данная налоговая ставка может подрасти до четырнадцати – восемнадцати процентов.

Налог на приобретение недвижимого имущества

Подлежит к оплате и юридическими, и физическими лицами. Но для каждой категории установлены различные величины взысканий в зависимости от конкретной ситуации.

Приобретение недвижимого имущества сопровождается парой видов сборов:

— единовременный — оплачивает покупатель в тот момент, когда переоформляет недвижимость на своё имя. Величина налоговой ставки колеблется от трёх с половиной до пяти процентов, всё зависит от цены объекта приобретения и непосредственной федеральной земли, где он располагается.

После оформления, новый владелец будет должен каждый год вносить налоговую оплату на имущество. Для физических лиц — это один процент от первоначальной цены, а для предпринимателей — шесть десятых процента.

При условии, что ценовая политика объекта не больше ста двадцати тысяч евро для физлиц, и двадцать тысяч — для юр лиц, то и оплату налога производить не потребуется.

Налог на владение транспортным средством

Он имеет отношение к обеим категориям лиц, причём оплата равна для всех.

При условии наличия авто с экологически чистым двигателем, оплата налогов не потребуется. В противном случае, вы будете вынуждены каждый год оплачивать определённую денежную сумму.

Налоговая база в Германии в 2022 году для физлиц

Главный источник накопления в государственном бюджете — подоходный налог (например, с зарплаты). Его расчёт осуществляется по специализированной прогрессивной ставке и под него попадает широкий спектр гражданский финансовых вливаний.

В основном, это: зарплаты, любые дивиденды, прибыль от частного предпринимательства, доход от сдачи жилой площади в аренду, само занятость.

Ещё существует определённый список налогов, которые подлежат оплате абсолютно для всех, несмотря на свой статус и уровень доходов.

Примеры основных германских налогов:

— процентная ставка на подоходный налог – от четырнадцати до сорока пяти процентов;

— процентная ставка на церковный налог устанавливается в каждой федеральной земле;

— процентная ставка в пять с половиной процентов на налог на солидарность;

— процентная ставка на налог на домашних животных не предусмотрена. Действует фиксированная сумма, зависимая от уровня опасности, который исходит от собаки.

Несомненно, Германия – это удивительное государство. Сравнение Германии и России провести не получится, в силу глобальных различий.

Налог на дождь, собак и пиво: обзор самых необычных налогов Германии

В Германии платят одни из самых высоких налогов в мире – в 2018 году больше платили только в Бельгии. Каждый год немцы вычисляют дату символического праздника – дня налогоплательщика. Это день, когда человек начинает зарабатывать деньги на себя после оплаты всех обязательств перед государством. В 2022 году немецкие граждане отдали налоговой все деньги, заработанные в первые шесть месяцев: день налогоплательщика пришёлся на 9 июля. Аналитики международного брокера недвижимости Tranio рассказывают о необычных налогах, принятых в стране.

Налог на второе жилье

Люди, зарегистрированные сразу по двум адресам, облагаются дополнительным налогом. При этом не важно, живёт человек сам в обоих домах или сдаёт в аренду, как и насколько часто он использует второй дом. Под действие закона об этом налоге попадают, например, владельцы загородных домов или студенты, которые арендуют жильё около университета, а из родительского дома не выписались. В разных городах под вторым жильём понимаются разные объекты недвижимости: где-то учитываются только дома с собственной кухней и ванной, а где-то платить придётся даже тем, кто просто снимает комнату в общежитии. Налог на второе жильё – муниципальный налог, и вводят его отдельные города и муниципалитеты, а не федеральные земли. В Баварии и Баден-Вюртемберге этот налог действует более чем в 100 муниципалитетах. Налог высчитывается на основе годовой арендной платы, в зависимости от города он составляет от 5 до 15%.

Налог на радио и телевидение

Согласно индексу свободы прессы, Германия находится на 11 месте из 180 государств, которые принимают участие в рейтинге. Одна из причин, гарантирующих немцам независимую журналистику, – это то, что крупнейшие теле- и радиовещатели страны финансируются самими гражданами через налоги. Благодаря этому журналисты избавлены от влияния государства или собственников-бизнесменов. Такой налог финансирует телекомпанию ZDF, радиокомпанию Deutschlandradio и ассоциацию региональных вещателей ARD, куда входят 22 телеканала и 61 радиостанция. Налог на радио и телевидение составляет 17,5 евро в месяц. Его обязаны платить все домохозяйства, независимо от того, есть ли в доме телевизор. Избавлены от уплаты налога только те резиденты, которые получают пособие по безработице или грант на обучение в университете.

Церковный налог

Церковный налог платится в дополнение к налогу на доход воцерковлёнными католиками, протестантами и членами еврейских общин, а также некоторых других религиозных сообществ. Свидетели Иеговы и мормоны, например, не имеют права финансирования за счёт церковного налога. Так как он платится в дополнение к налогу на доход, пенсионеры и малоимущие его не платят, а это значительная часть верующих. В Баварии и Баден-Вюртемберге он равен 8% от суммы подоходного налога, в остальных федеральных землях – 9%. Сведения о религиозной принадлежности резиденты Германии обязаны указывать в своей налоговой карточке (Lohnsteuerkarte). За это церковный налог часто критикуют. Считается, что он косвенно нарушает свободу вероисповедания, так как влияет на решение немцев выйти из церкви. Его также критикуют за то, что он приравнивает религиозные общины к государственным организациям (ведь налог собирает государство), и за дискриминацию тех общин, которые не облагаются налогом.

Налог на собак

Есть забавная история о том, как один немец годами притворялся, что его собака на самом деле овца. Он продолжал настаивать на этом, даже когда к нему заявились полицейские. А всё потому, что он не хотел платить налог на своего питомца, ведь в Германии каждый владелец собаки должен отдавать в казну до 800 евро в зависимости от породы собаки и от города. Например, в Гамбурге ежегодный налог на собаку составляет 90 евро, а в Мюнхене – 100 евро. Налог на собаку такой агрессивной породы, как питбультерьер или стаффордширский терьер, составляет в среднем от 550 до 800 евро в год. Владельцы нескольких собак обязаны платить больше: так, в городе Шверин вторая собака обойдётся хозяину в 200 евро в год, а третья – в 350. Иногда владельцы собак могут получить скидку или избежать уплаты налога. В основном такое послабление получают хозяева собак-поводырей. В некоторых городах налог не действует на собак, взятых из приюта.

Налог на пиво

Этот необычный налог был введён в Баварии, что неудивительно, ведь Мюнхен считается пивной столицей Европы. Баварцы платили его ещё в 13 веке, и в целом пивной налог признан одним из самых старых потребительских налогов. Сейчас налоговая ставка – 0,787 евро на гектолитр. Налог на пиво – это косвенный налог, он включен в стоимость пива как надбавка. Это единственный немецкий налог на потребление, который регулируется на государственном уровне, а не на федеральном. Для небольших крафтовых пивоварен есть послабление: те, кто производит меньше 200 литров пива в год, налогом не облагаются. Безалкогольное пиво также не учитывается. Кстати, всего в 2022 году в Германии было выпито 86,9 литра пива на душу населения.

Налог на дождь

Налог на дождь, несмотря на странное название, является обычным коммунальным сбором и включён в счёт ЖКХ. Его платят только владельцы индивидуальных домов, и ставка варьируется от 70 центов до 1,9 евро с квадратного метра в зависимости от федеральной земли. В год получается около 150–200 евро. Для расчёта этого налога учитывается не вся площадь участка, а только «запечатанная площадь». В неё входят крыши, парковочные места, асфальтированные дорожки, то есть та территория, с которой вода стекает в общественную канализацию с частных участков. Это поднимает уровень сточных вод, а старые ливневые системы могут не справиться с потоком. Чтобы избежать подтоплений, приходится привлекать коммунальные службы. Налог идёт на оплату профилактических работ, например, чистку и обновление водостоков.

Налог на ставки и лотереи

Компании, занимающиеся ставками на спорт, скачки и устраивающие лотереи, обязаны платить дополнительный налог. Он платится вдобавок к налогу на спортивные, культурные и социальные мероприятия, которым они тоже облагаются. Налог составляет 5% от стоимости ставки либо от выручки компании, причём ставки, совершённые через Интернет, тоже учитываются. В случае с лотереями налог составляет 20% выручки. Этот налог – один из старейших действующих налогов в Германии: он был введён ещё в 15 веке. Формулировка закона о налоге на скачки и лотереи практически не менялась с 1922 года.

Взнос солидарности

До 2022 года жители Германии платили надбавку солидарности – особый налог, введённый после объединения Германии в целях сбора средств на восстановление земель бывшей ГДР. Теперь от уплаты взноса освобождены 90% жителей страны. Его больше не будут платить семьи с двумя детьми, имеющие совокупный доход до 151 тысячи евро в год, и одинокие граждане с доходом до 73 тысяч евро. От надбавки решили отказаться, так как, по сообщению бундестага, «немецкое единство продвинулось далеко вперёд».

Налоги в Германии

Время чтения: 9 мин

Какие налоги существуют в Германии? Что такое налоговый класс? Кто освобожден от уплаты налогов в Германии? Сегодня предлагаем окунуться в немецкую налоговую систему и поговорить об основных налогах, которые платят среднестатистические горожане в Германии. Наша статья носит обзорный характер, для получения точной информации по налогам стоит обратиться к официальным ресурсам налоговых органов Германии.

Немецкая налоговая система очень сложна. В основном это связано с более чем 40 различными видами налогов, которые необходимо выделять в Германии. Не стоит забывать о бесчисленных законах и инструкциях о том, кто за что и в каком размере должен платить налоги. В этом обзоре вы можете узнать, какие виды налогов существуют в Германии и кто должен платить налоги.

Германия – налоговое государство. Это означает, что каждый житель Германии, помимо льготных категорий граждан, обязан платить налог.

Налоги являются основным источником дохода государства. Они собираются федеральным правительством и местными властями и в основном используются для финансирования государственных бюджетов и содержания, например, полиции, университетов, дорожных служб и т. д. Федеральное финансовое управление (Die Bundesanstalt für Finanzdienstleistungsaufsicht (kurz: BaFin)) отвечает за установление и сбор налогов. Наиболее важные налоговые законы регулируются налоговым кодексом (Abgabenordnung – AO)

Налоговый номер

Если вы зарегистрированы по основному месту жительства в Германии или должны платить налоги в Германии, вы получите идентификационный номер налогоплательщика (Steueridentifikationsnummer). Это одиннадцатизначный номер, который присваивается вам индивидуально и остается действительным на протяжении всей вашей жизни. Новорожденные получают свой собственный идентификационный номер вскоре после рождения.

Идентификационный номер налогоплательщика предназначен для облегчения общения с налоговой службой. Каждый раз, когда вы информируете налоговую службу о чем-либо или, например, подаете декларацию (die Steuererklärung), вы указываете идентификационный номер. Иногда работодатели, центр занятости или компания медицинского страхования также запрашивают идентификационный номер налогоплательщика.

Готовитесь к переезду в Германию и сдаче экзамена? А может, вам нужно поработать над немецким произношением? В Deutsch Online вы можете записаться на индивидуальные занятия немецким языком с сертифицированными преподавателями из России и Германии. Наши менеджеры помогут подобрать того, кто подойдет именно вам, и уже с первых занятий вы начнете строить путь к своим целям: определите свой уровень, свои сильные и слабые стороны и начнете работать в нужном вам направлении. Хотите заниматься индивидуально? Запишитесь прямо сейчас, позвонив по телефону 8 (800) 350 03 83 (звонок по России бесплатный), или пройдите по ссылке для записи онлайн!

Виды налогов в Германии

А теперь к самим налогам.

Подоходный налог (Einkommen-Steuer)

Вы должны платить подоходный налог, когда зарабатываете деньги. Например, когда вы получаете зарплату за работу. Компания также должна платить налог на прибыль, если она получает прибыль. Налог Einkommen-Steuer в Германии применяется к ИП, тем, кто работает на фрилансе, а также к врачам и адвокатам, если у них своя практика. Также эти категории граждан обязаны раз в год подавать налоговую декларацию (которую можно оформить онлайн или заполнить вручную, распечатав налоговую форму ).

В Германии прогрессивная система налогообложения, поэтому не все люди платят одинаковую сумму подоходного налога. Если годовой доход человека не превышает 9000 евро, то от подоходного налога он(а) будет освобожден(а).

Подоходный налог для наемных работников и служащих (Lohn-Steuer)

Данный налог распространяется на наемных работников, поэтому его платит работодатель. Соответственно, налоговую декларацию наемные работники не подают.

Налоговая ставка в Германии может составлять от 14 до 45%. Для того, чтобы определить размер налога на заработную плату, в Германии существуют налоговые классы (Steuer-Klassen).

К какому налоговому классу вас отнесут, зависит от различных факторов:

- Налоговый класс I: относится к одиноким людям. Сюда входят все сотрудники, которые не состоят в браке, разведены, живут отдельно или являются вдовами (исключение см. налоговый класс III).

- Налоговый класс II: В этот класс попадают одинокие родители, если они живут вместе с ребенком в квартире, не состоят в браке, имеют право на пособие на ребенка и не живут с другим взрослым. Вы будете отнесены к налоговому классу II только в том случае, если в предыдущем году вы уже были отнесены к этому налоговому классу. Если нет, вы должны подать заявление на получение этого налогового класса в налоговую инспекцию, используя форму „Antrag auf Lohnsteuer-Ermäßigung“ .

- Налоговый класс III: применяется к вдовам (в год смерти и в следующем году). Супружеские пары выбирают этот налоговый класс, если партнер не работает или зарабатывает значительно меньше. После этого партнер автоматически попадает в налоговый класс V.

- Налоговый класс IV: Стандартный налоговый класс для супружеских пар/однополых партнерств. Если вы зарегистрируете брак, вас автоматически отнесут к налоговому классу IV. Это имеет смысл, если ваш супруг или партнер зарабатывает примерно столько же.

- Налоговый класс V (аналог налогового класса III): лица, состоящие в браке, или однополые партнерства, если партнер выбрал налоговый класс III.

- Налоговый класс VI: Если помимо вашей работы у вас есть и другая работа, вы будете отнесены к этому налоговому классу.

Если ваши обстоятельства изменятся, может измениться и ваш налоговый класс. Налоговый класс корректируется в случае раздельного проживания или развода с супругом, смерти супруга, рождения ребенка в качестве родителя-одиночки, получения второй работы наряду с основной и вступления в брак.

Если вы состоите в браке, к вам применяется особое правило. В этом случае вы можете выбирать между налоговыми классами и таким образом сэкономить. Это может быть целесообразно, например, если один из партнеров зарабатывает значительно больше другого. Налоговые консультанты или ассоциации по оказанию помощи в уплате подоходного налога могут подсказать вам, какие комбинации лучше подходят для вас.

Какие преимущества в уплате налогов есть у супружеских пар

Супружеские пары могут выбирать между тремя комбинациями налоговых классов: если один из партнеров зарабатывает значительно больше другого, стоит использовать комбинацию налоговых классов III (3) и V (5). Преимущество: более высокооплачиваемый работник имеет значительно меньше вычетов в налоговом классе III. Недостаток: чем больше разрыв между двумя зарплатами, тем выше дополнительный налоговый платеж в конце года.

Если супруги зарабатывают примерно одинаково, хорошим вариантом является комбинация налогового класса IV и IV – часто также пишут налоговый класс 4 и 4.

С 2010 года супружеские пары также могут выбрать комбинацию налогового класса IV (4) с коэффициентом. Благодаря этому коэффициенту налоговая служба уже учитывает преимущество разделения в течение года. Таким образом, вы сможете избежать уплаты задолженности по налогам.

Начальный обзор и калькулятор налогового класса можно найти на сайте Ассоциации помощи по уплате подоходного налога.

Налоги для студентов, пенсионеров и безработных

Для пенсионеров это зависит от того, насколько высоки ваши доходы (например, от аренды или процентов). Если доход превышает базовую необлагаемую налогом сумму, вы должны платить налог. О том, как живут пенсионеры в Германии и какие у них могут быть дополнительные источники дохода, мы писали в нашей более ранней статье.

То же самое относится и к студентам. Если вы зарабатываете больше, чем основная необлагаемая налогом сумма, вы должны заплатить налоги. Будучи подрабатывающим студентом, вы можете регулярно зарабатывать до 450 евро в месяц. Если вы зарабатываете не больше этой суммы, вам обычно не нужно платить налог.

Пособия по безработице налогами не облагаются.

Послабления для семей

Для семей в Германии существуют различные налоговые льготы.

Пособие по уходу за ребенком: если после рождения ребенка вы делаете перерыв в работе, государство помогает вам пособием по уходу за ребенком – не менее 219 евро на каждого. Сумма зависит от вашего дохода. Пособие налогом не облагается.

Расходы на уход за ребенком/обучение: государство также помогает вам оплатить расходы на уход за ребенком. Например, вы можете вычесть две трети расходов на уход за ребенком из своих налогов.

Единовременное пособие по уходу: если вы ухаживаете за родственниками, вы можете претендовать на единовременное пособие по уходу, которое также не облагается налогом.

Налог на добавленную стоимость (Umsatzsteuer/Mehrwertsteuer)

Налог с продаж оплачивается при совершении покупок. Например, когда вы покупаете еду, государство получает деньги. Совершая покупки, вы не замечаете налог с продаж. Потому что вы сами не платите их государству. Вы платите за свои покупки в кассе, а потом магазин платит налог с продаж государству.

Размер НДС в Германии составляет 19% (7% пониженная ставка) и добавляется непосредственно к цене товара или услуги и оплачивается клиентом.

Акцизный налог (Verbrauch-Steuer)

Акцизный налог подобен налогу с продаж. Вы никогда не платите его отдельно, он всегда оплачивается вместе с налогом с продаж. Акцизным налогом облагаются следующие товары:

- сигареты и табак

- кофе

- пиво

- бензин и минеральное топливо

- алкоголь

Налог на собак (Hunde-Steuer)

Налог на собак (только для владельцев собак) существует почти повсюду в Германии. Каждый город и муниципалитет могут самостоятельно решить взимать налог на собак, а также определить его размер. В зависимости от породы собаки размер налога может отличаться.

В сельской местности за собаку можно заплатить от 5 до 40 евро в год, в то время как в городе – от 65 до 186 евро.

Если собак заводят с целью разведения и последующей продажи, то налог оплачивать не нужно.

Церковный налог (Kirchensteuer)

Этот налог предусмотрен для тех, кто исповедует католицизм, протестантизм и некоторые другие религии. Если вы принадлежите к церковной общине, то вы должны платить церковный налог. Для крупных христианских церквей в Германии это основной источник дохода. Чем больше ваша зарплата, тем больше размер церковного налога.

Если вы больше не посещаете церковь или зарабатываете менее 9 000 евро в год, вы не обязаны платить церковный налог.

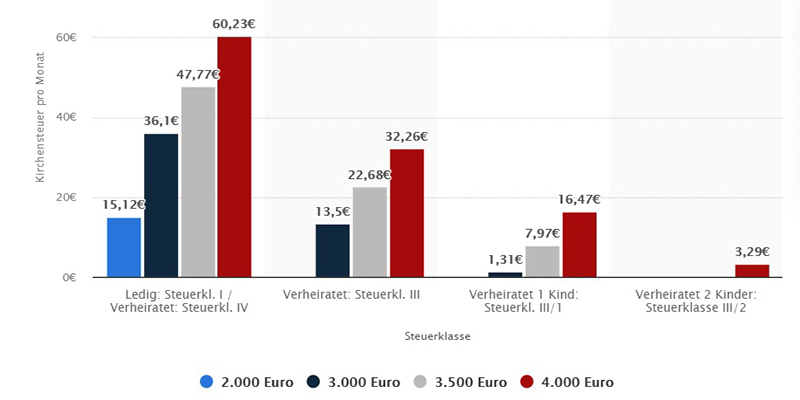

* Источник: Statista – Höhe der monatlichen Kirchensteuer nach ausgewähltem Einkommen und Steuerklassen im Jahr 2022 (Ежемесячная сумма церковного налога в соответствии с выбранным подоходным и налоговым классом в 2022 году.)

Налог на автотранспортные средства (Kraft-Fahrzeug-Steuer)

Если у вас есть машина (в том числе мотоцикл или грузовик) то вы должны заплатить налог на автотранспортные средства.

Поэтому при покупке машины она обязательно должна быть зарегистрирована. Сделать это можно в офисе в вашем муниципалитете или городе. Служба называется Zulassungs-Behörde. Если вы снимете регистрацию автомобиля, то вы больше не будете платить налог.

Налог на бизнес (Gewerbe-Steuer)

Если вы зарегистрировали собственный бизнес, то, как правило, должны платить торговый налог. В этом отношении торговый налог имеет большое значение для многих самозанятых людей. Единственным исключением являются фрилансеры, юристы, врачи, журналисты, графические дизайнеры и художники.

Торговый налог является самым важным источником дохода для муниципалитетов. Это своего рода вознаграждение, которое компании платят муниципалитетам в обмен на то, что муниципалитеты строят или ремонтируют дороги, например, или создают парковочные места, т.е. предоставляют инфраструктуру, от которой компании получают выгоду.

Налог на наследство/ дарение (Erbschaft- / Schenkungsteuer)

Каждый, кто наследует имущество или получает его в подарок, должен заплатить налог на него сверх определенной стоимости. Ставка налога варьируется от 7 до 50 %. Точная ставка налога и соответствующая сумма налога зависят от различных факторов.

Платят ли налоги приезжие?

Каждый, кто имеет место жительства в Германии, считается обязанным платить налог – это относится и к беженцам. Подробнее о беженцах в Германии мы рассказывали ранее.

Что будет если я не буду платить налоги?

Если вы не платите налоги, или платите слишком мало налогов, или пытаетесь обмануть налоговую службу, это уклонение от уплаты налогов. Уклоняющимся от уплаты налогов грозят штрафы, а в особо серьезных случаях – тюремное заключение сроком до 10 лет.

Материал готовила

Анастасия Бекетова, команда Deutsch Online