Медицинская страховка для поездки на Филиппины

В зависимости от гражданства выезжающего лица и наличия межправительственных соглашений с Филиппинами об оказании бесплатной медицинской помощи, оформление полиса медицинского страхования для поездки на Филиппины может носить обязательный или рекомендательный характер.

Полис государственного (обязательного) медицинского страхования, оформленный в стране гражданства выезжающего может не действовать или иметь ограниченное действие на территории Филиппин.

Содержание публикации

Въезд на Филиппины в период пандемии

Стоимость полиса для поездки на Филиппинах

Дополнительная информация, адреса представительств страховых/ассистанских компаний на Филиппинах доступна в описании. Для раскрытия поля нажмите на название компании.

Подробнее о ERV Страхование

Адрес представительства страховой компании ERV в Индии

Trade Centre Building, Regus Level One, Suite No. 1060 Bandra Kurla Complex, Bandra (East), Mumbai – 400 051, India

info@erv.co.in

www.erv.co.in

Подробнее о страховом обществе Помощь

Подробнее о Альфа Страхование

Страховые компании с представительством на Филиппиах

Подробнее о Allianz

Адрес представительства страховой компании Allianz на Филиппинах

9th Floor, Allied Bank Center, 6754 Ayala Avenue corner Legaspi Street, Makati City, MAKATI CENTRAL OFFICE, P.O. BOX 3191, The Philippines

+63 2 8818 5433

info@allianzpnblife.ph

info@bajajallianz.co.in

www.allianzpnblife.ph

Видео: дополнительные опции страхования выезжающих

Интервью с директором департамента развития страховой компании «Евроинс»

Гаянэ Артаковной Календжян.

В данном видео будут рассмотрены опции, которые можно дополнительно включить в договор страхования лиц выезжающих за рубеж.

Нужна ли страховка на Филиппины для граждан России, Беларуси, Украины, Казахстана?

Ссылки на основные нормативно правовые акты и иные источники, определяющие обязательный или рекомендательный характер оформления полиса медицинского страхования для въезда и пребывания на Филиппинах для граждан РФ, Украины, РБ, РК.

Страхование граждан РФ для поездки на Филиппины

- закон “О порядке выезда из Российской Федерации и въезда в Российскую Федерацию” от 29.06.2015 г. № 155-ФЗ [3]

- рекомендации посольства РФ в Республике Филиппины [10]

Страхование граждан Украины для поездки на Филиппины

- закон «Про туризм» от 15.09.1995 года [4]

- рекомендации Консульской службы Украины [5]

- рекомендации Министерства иностранных дел Украины [6]

Страхование граждан Белоруссии для поездки на Филиппины

- информация Министерства иностранных дел Беларуси [7]

Страхование граждан Казахстана для поездки на Филиппины

- рекомендации Министерства иностранных дел Республики Казахстан [8]

- закон “Об обязательном страховании туриста” № 513 от 13.12.2003. [9]

Рекомендации по оформлению страхового полиса на Филиппины

В зависимости от набора включенных рисков, полисом страхования могут покрываться следующие виды расходов:

- Медицинская помощь при внезапных заболеваниях, травмах, солнечных ожогах, отравлениях, включая лечение лихорадки денге и тропической лихорадки.

- Медицинская помощь при несчастных случаях, включая травмы, полученные во время экскурсий, плавания в море (ожоги от контактов с медузами и лечения отравления при контакте с рыбой-камень), контактов с ядовитыми змеями и насекомыми.

- Активного отдыха (при условии включения в договор страхования соответствующих рисков).

- Медицинская эвакуация.

- Репатриация.

Владелец страхового полиса обеспечивается круглосуточной организационной поддержкой.

В стране популярны виды активного отдыха:

- Дайвинг у кораллового рифа Туббатаха в море Сулу.

- Треккинг к вулкану Пинатубо.

- Посещение пещер горы Анавангкин.

- Рафтинг в провинции Восточный Мисамис.

- Кайтинг и парасейлинг на острове Боракай.

- Серфинг на острове Сиаргао.

Эти занятия должны быть включены в страховой полис в качестве дополнительных рисков.

При занятии водными видами спорта (серфингом и кайтингом) высок риск причинения вреда жизни, здоровью или имуществу третьих лиц. Поэтому рекомендовано включать в договор риск страхования гражданской ответственности .

В связи с высокой стоимостью услуг по медицинской эвакуации при посещении островов страны (Лузон, Боракай, Сиаргао и ряда других) рекомендовано увеличить страховую сумму до 50 0000 — 100 000 долларов/евро.

В зависимости от вида транспорта, стоимость медицинской эвакуации может варьироваться от 15 0000 до 30 000 долларов (при эвакуации санитарной авиацией).

Государственная программа медицинского страхования PhilHealth

Правительство Филиппин субсидирует программу PhilHealth [18] . В ней обязаны зарегистрировать своих сотрудников, в том числе и иностранных, филиппинские работодатели. Программа открыта для участия сотрудников иностранных компаний, некоммерческих и благотворительных организаций, базирующихся на территории страны.

Данная программа не предусматривает участия иностранных граждан, прибывших страну по туристическим визам.

Подробнее о частном и государственном медицинском страховании на Филиппинах можно ознакомиться по ссылке.

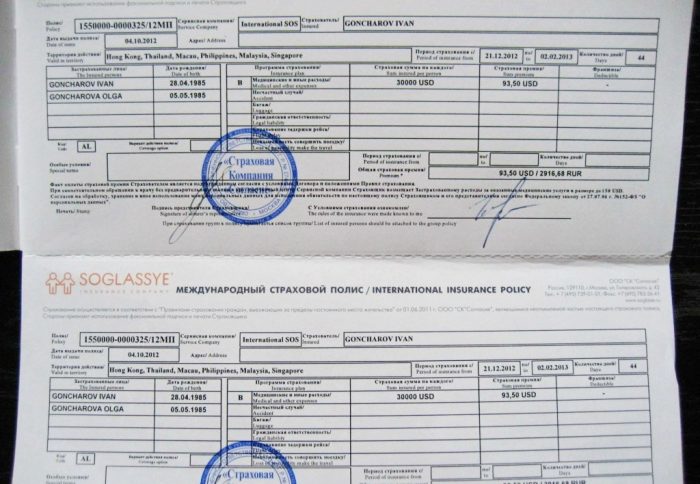

Оформление полиса осуществляется в режиме онлайн.

Файл с полисом направляется на e-mail страхователя в течение 10 минут после оплаты.

Договор страхования заверяется ЭЦП (электронно-цифровая подпись) в соответствии с законом об электронной подписи №63-ФЗ [2] от 06.04.2011.

ЭЦП заменяет печать и подпись страховой компании. Дополнительно заверять полис не требуется.

Перед поездкой электронный страховой полис рекомендовано распечатать.

Распечатка электронного страхового полиса принимается визовыми центрами, консульскими службами посольств и миграционными службами.

Порядок действий при наступлении страхового случая

В течение 24 часов сообщить об этом в страховую компанию или ассистанскую службу по телефону, записать номер обращения. В случае, если страховой случай произошел в нерабочее время, можно направить письменное обращение по электронной почте;

Вызвать скорую помощь по номеру 166 или 117 (в Маниле). Скорая помощь оказывается всем пациентам, независимо от гражданства.

Лекарственные препараты следует приобретать в течение 3 дней после визита к врачу. В противном случае, стоимость медикаментов может быть не возмещена.

При отсутствии экстренной необходимости в медицинском обслуживании рекомендуется самостоятельно обратиться в медицинское учреждение.

Не обращайтесь в лечебные учреждения (отельным врачам) до получения согласования от ассистанской компании. Такие обращения Вам придется оплатить самостоятельно и высок риск того, что в дальнейшем данные затраты не будут компенсированы страховой компанией.

Телефоны экстренных служб

- туристическая полиция: 116;

- скорая помощь, полиция, пожарная служба: 117 (в Маниле), 166 (в остальных частях страны).

Где могут оказать бесплатную медицинскую помощь

Бесплатную медицинскую помощь на Филиппинах можно получить, обратившись в один из многочисленных офисов Красного креста:

+63 2 527 0000.

Медицина на Филиппинах. Стоимость медицинских услуг

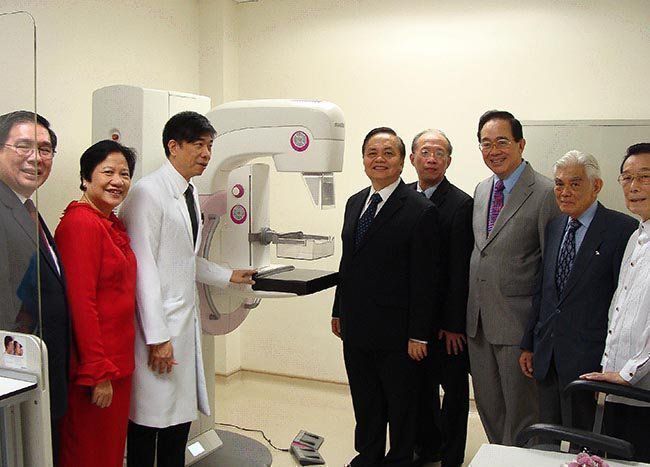

Уровень медицинских услуг в стране высокий, но оборудованные больницы расположены только в Маниле и еще нескольких крупных городах.

В небольших городах, конечно же, присутствуют клиники, но там вам могут оказать только первую помощь. В остальных случаях потребуется ехать в ближайший крупный город. При отелях часто есть свои врачи, которые могут оказать экстренную помощь при необходимости.

Аптеки

Аптек на Филиппинах много, но большинство из них находятся только в городах. Круглосуточные аптеки встречаются редко, дневные работают с 10:00 до 21:00. Некоторые виды медикаментов можно приобрести в супермаркетах, если на их покупку не требуется рецепт.

Сколько стоят медицинские услуги на Филиппинах

- вызов врача на дом – 80$;

- сеанс в барокамере для дайверов – от 600$ за один сеанс;

- доставка пострадавшего в больницу – от 25$ (в зависимости от расстояния);

- день в больнице – от 200 до 2000$ (в зависимости от того комплекса услуг, который оказывается).

Клиники для туристов на Филиппинах

- Манила

- Миндоро

- Борокай

- Себу

- Макати

- Давао

- Пасай

- Мунтинлупа

- Кесон-Сити

Манила

В Маниле расположено около сотни многопрофильных и узкоспециализированных клиник, и больничных кабинетов. В большинстве клиник персонал частично или полностью говорит на английском. Одни из самых современных – Medical Center Manilla, университетский и общий госпитали. Здесь же находится штаб-квартира ВОЗ (Всемирной организации здравоохранения) западных стран Тихого океана.

Оформление страховки на Филиппины

Филиппины можно считать крайне популярным направлением, что объясняется удивительно красивой природой и уникальными климатическими особенностями. Страховка на Филиппины, как правило, включена в стоимость пакетного тура, а его условия не предусматривают отказ от подобной опции.

Райский уголок – Филиппины

Однако, при самостоятельной организации путешествия, перед туристом встает выбор — оформлять или нет страховой полис и если да, то какие опции лучше всего предусмотреть. Для того чтобы ответить на подобные вопросы, целесообразно изучить специфику страны.

Особенности Филиппин

Туризм представляется одним из крупнейших секторов экономики этого государства, состоящего из свыше 7 тыс. островов. Главным городом считается Манила, где расположены основные объекты инфраструктуры. Основным фактором, представляющим для туриста опасность на территории Филиппин, является неоднозначный климат, способный негативно отразиться на здоровье.

К его особенностям можно отнести:

- Высокий уровень влажности.

- Повышенную температуру.

- Частые стихийные бедствия.

- Низкое качество питьевой воды и продуктов питания.

Так выглядит страховка для путешественника

Принимая во внимание подобные факторы, оформление страховки представляется оптимальным выбором. Особенно она актуальна для тех туристов, которые имеют различные хронические и сердечно-сосудистые заболевания, которые могут обостриться в подобных условиях.

Страховка для людей расположенных к аллергиям и других хронических заболеваний

Помимо прочего, путешественников отправившихся сюда, ждут типичные для тропического климата болезни вроде энцефалита, переносимого клещами, малярии и брюшного тифа. В отличие от вакцинации против Гепатита А, подобные прививки не входят в число обязательных, ввиду чего, риск возникновения заболевания значительно возрастает.

Медицина на Филиппинах

Как и в большинстве государств, специализирующихся на туризме, уровень медицины в Филиппинах сравнительно высок, однако бесплатные услуги предоставляются исключительно гражданам страны.

Туристам же, в случае возникновения проблем со здоровьем, придется воспользоваться платными услугами.

Уровень мединского обслуживания на Филиппинах высок, как и стоимость медицинских услуг для приезжих

Преимущества медицины

К специфике медицины в этом государстве можно отнести:

- наличие больших больниц только в крупных городах, в мелких клиниках могут оказать только первую помощь;

- высокая стоимость медуслуг;

- отсутствие современного оборудования в большинстве небольших медицинских учреждений.

Учитывая подобные особенности, не следует отказываться от страховки, планируя поездку на Филиппины, так как она позволит избежать серьезных расходов.

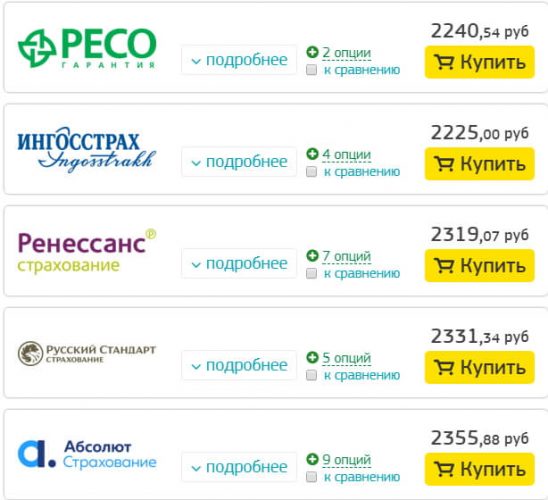

Стоимость базовой страховки

Итоговая цена страхового полиса складывается из множества факторов, решающим из которых, представляется страховая компания. Именно она устанавливает цены на полисы, причем они далеко не всегда соответствуют предлагаемым опциям.

Ориентировочная стоимость страховки в различных компаниях

Другим фактором, оказывающим влияние на цену, являются дополнительные опции, позволяющие сделать поездку безопаснее и комфортнее. Среди крупнейших компаний, осуществляющих страхование туристов, отправляющихся на Филиппины, стоит отметить:

- РЕСО-Гарантия.

- Ренессанс.

- Тинькофф.

- Русский Стандарт.

Бюджетные варианты страховки

Самым бюджетным предложением, является полис от «Ренессанс», который за 350 рублей в неделю, помимо стандартного медицинского страхования с суммой покрытия в 35 тыс.$, предусматривает экстренные услуги стоматолога, транспортировку больного, а также возможное обострение хронических заболеваний. Это особенно актуально, принимая во внимание специфику климата Филиппинских островов.

Значительно меньшим разнообразием может похвастаться более дорогое предложение от «РЕСО-Гарантия», стоимостью 380 рублей в неделю. Подобная страховка вполне подойдет для обеспечения базовых потребностей, однако, она практически не включает каких-либо дополнительных опций.

Дополнительные возможности

Основным транспортом в этой стране, также как и в большинстве туристических направлений, является мототранспорт. Учитывая тот факт, что его использование сопряжено с определенным риском, ущерб от подобной поездки будет оплачен страховой компанией только, если полис предусматривал возможность управления мототехникой.

Арендовать байк на Филиппинах не слишком дешево. Цена зависит от места и качества байка.

В этом случае, полис «Абсолют Страхования» представляется более выгодным, нежели предыдущие варианты, так как при сопоставимой стоимости (около 400 рублей), полис предусматривает возможность поездки на скутере, а также значительно расширенный пакет медицинского страхования.

Страховка от несчастного случая

Учитывая особенности данного государства, нелишней будет страховка от несчастных случаев и юридическая помощь.

Кроме того, на случай серьезного ДТП и прочих проблем, может потребоваться страхование гражданской ответственности, которое поспособствует оплате нанесенного ущерба.

Подобный комплексный вариант есть сразу у нескольких страховых компаний:

- Альфа Страхование — 1350 рублей.

- Тинькофф — 1800 рублей.

- Русский Стандарт — 1100 рублей.

Несмотря на доступную стоимость, последний вариант представляется несколько ограниченным, так как при наличии всех прочих опций, не предусматривает возмещения при несчастных случаях. Прочие предложения обладают сопоставимым пакетом дополнительных услуг и являются оптимальным вариантом для ответственных путешественников.

Страхование туристов, выезжающих за рубеж: виды и условия оформления страхового полиса ВЗР

Большинство туроператоров при продаже путевок за рубеж в обязательном порядке включают в стоимость турпакета медицинскую страховку. Что это: простая формальность или насущная необходимость? Насколько важно в действительности страхование ВЗР (выезжающих за рубеж)? От каких рисков можно застраховаться, и какие условия нужно учитывать при получении полиса?

Ответы на эти и другие вопросы — в нашей статье.

В каких случаях необходимо страхование ВЗР

Страхование туристов, выезжающих за рубеж, — это финансовая защита лиц от различных рисков во время пребывания в другой стране.

Помимо базовой страховки от непредвиденных заболеваний и несчастных случаев, полис ВЗР может обеспечить защиту в случае утери багажа, отмены запланированной поездки и при прочих рисках.

При возникновении страхового случая страховщик обязуется покрыть застрахованному лицу расходы в рамках суммы, установленной договором. Другими словами, если путешественник, находясь за границей, внезапно заболел, полученная им в стране пребывания медицинская помощь будет оплачена страховой компанией.

При наступлении страхового случая достаточно позвонить по номеру, указанному в полисе, и сотрудники сервисного центра организуют все мероприятия по оказанию помощи.

Полис ВЗР иногда называют «страховкой для визы». Отчасти это справедливо: некоторые государства, в частности расположенные в Шенгенской зоне, требуют его обязательного наличия. Но и для ряда стран с безвизовым режимом страховка ВЗР — необходимое условие.

Для Турции, Таиланда и других направлений, популярных у россиян, медицинское страхование туристов не обязательно. Несмотря на это, опытные путешественники настоятельно рекомендуют покупать полис при поездке в такие страны.

Проиллюстрируем целесообразность страхования туристов, выезжающих за границу, на жизненном примере и рассмотрим ситуацию одного из клиентов страховой компании.

Довольно часто на отдых за границу выезжают семьями, иногда это может быть длительное путешествие, рассчитанное не на один месяц. Например, при поездке на два месяца в Таиланд семья с ребенком оформляет страховку в ERV (профильной компании, специализирующейся только на туристическом страховании). При страховом покрытии 100 000 евро на каждого участника поездки стоимость полиса составит приблизительно 13 500 рублей. Данная страховка рассчитана на действие в течение года, ее цена не зависит от возраста застрахованных лиц (если они не старше 65 лет), цели отдыха и других факторов.

Поскольку поездка длительная, ребенок за время отдыха может заболеть: дети гораздо более чувствительны к акклиматизации, в результате чего у них способен резко снизиться иммунитет. Поэтому внезапно появившийся кашель с температурой может в итоге стремительно превратиться в бронхит, а затем и в пневмонию. А это уже серьезное заболевание, требующее не только врачебных осмотров и назначения лекарств, но и госпитализации, а в некоторых случаях, и помещения в реанимацию с искусственной вентиляцией легких.

Медицинские услуги в Таиланде — одни из самых дорогих в мире. Прием у врача, сопровождающийся выдачей рецепта на покупку лекарств, обойдется в 3000 бат (примерно 6340 рублей). Счет в госпитале за шесть дней стационара и один день в реанимации составит порядка 134 000 бат (284 000 рублей) [1] .

В сравнении с суммой, которая указана в счете, 13 500 рублей, отданные за полис, покрывающий расходы на лечение, покажутся незначительной тратой. Что же касается страховок на короткий срок, то они стоят гораздо дешевле.

Виды страхования туристов

В большинстве компаний страхование туристов, выезжающих за границу, может быть предоставлено как в базовом варианте (медицинская страховка), так и в виде расширенного пакета с дополнительными опциями. На российском рынке страховых услуг из этого правила исключение составляет, пожалуй, компания ERV (о которой уже говорилось выше), предлагающая готовые сбалансированные программы страхования.

Перечислим и охарактеризуем основные виды страхования выезжающих за границу.

Обязательное страхование туристов

Этот вид страхования предусматривает возмещение медицинских расходов в случае лечения внезапной болезни или травмы.

Страхование жизни и здоровья туристов — непременное условие для получения визы в страны Шенгенского соглашения и в некоторые другие. Но, даже если наличие полиса не является строгим требованием для въезжающих в страну, весьма желательно иметь хотя бы базовую (стандартную) медицинскую страховку.

Любой страховой полис дает возможность получить медицинскую помощь за рубежом в пределах страховой суммы. Для базовых страховок это обычно 30 000–40 000 евро (в зависимости от компании).

Услуги, оказываемые в рамках базового страхования туристов, включают экстренную госпитализацию и лечение (в том числе помощь стоматолога при острой зубной боли), доставку туриста до больницы, покупку медикаментов, оплату расходов застрахованного лица в случае, если он пропустил свой рейс по причине госпитализации (если остались средства из страховой суммы), репатриацию тела в случае смерти.

Приобретая базовую медицинскую страховку, нужно спросить агента о тех случаях, на которые действие полиса не распространяется, и проверить, входит ли в покрытие:

- обострение хронического заболевания, диагностированного до поездки;

- проблемы, связанные с беременностью;

- алкогольное отравление либо лечение заболеваний и травм, полученных в результате алкогольного, наркотического или токсического опьянения;

- нанесение вреда здоровью во время активного отдыха (езда на мотобайке, водных лыжах, развлечения в аквапарке).

Часто при путешествиях за границу имеет смысл приобретение расширенной программы страхования туристов. Дополнительные опции включают защиту от непредвиденных расходов, не связанных со здоровьем напрямую.

Можно найти и компании, у которых в стандартный пакет уже включено несколько наиболее важных дополнительных опций. Примером является страховая компания ERV, которая предлагает программу «Стандарт плюс». Базовой страховкой в этом случае компенсируется лечение при обострении хронических заболеваний, при внезапном осложнении беременности, при возникновении аллергии и при получении солнечных ожогов. Также оплачиваются расходы на поисково-спасательные мероприятия, буксировку поврежденного автомобиля, первичную юридическую помощь (услуги адвоката и переводчика).

Страхование туристов от несчастных случаев

Данный вид страховки подразумевает единоразовую выплату при возникновении самого факта несчастного случая или болезни, а не связанных с этим расходов.

В зависимости от политики компании страховыми случаями могут считаться:

- временная нетрудоспособность;

- ожоги II и III степени;

- постоянная нетрудоспособность (инвалидность);

- смерть пострадавшего.

Страховка от несчастных случаев может не распространяться на повреждения, связанные с действием алкоголя или наркотических средств.

Размеры страховых выплат при несчастных случаях зависят от тяжести нанесенного вреда.

Страхование багажа

Эта услуга актуальна преимущественно при авиаперелетах. Выплаты по страховке производятся в случаях потери или повреждения багажа по вине авиакомпании или в результате действия обстоятельств непреодолимой силы (стихийное бедствие, теракт и прочее). В некоторых компаниях компенсируют также задержку выдачи багажа. Утрата вещей из-за небрежности самого туриста страховым случаем не является.

Страхование на случай отмены поездки

Данный вид дополнительного страхования позволяет избежать расходов в связи с отменой поездки по причинам, не зависящим от воли застрахованного.

Примерный перечень страховых случаев включает:

- внезапную болезнь или смерть застрахованного либо его близкого родственника;

- травму, наступившую в результате несчастного случая;

- потерю или повреждение имущества застрахованного лица вследствие пожара, стихийного бедствия или других форс-мажорных обстоятельств;

- необходимость участия в судебном разбирательстве в качестве потерпевшего, свидетеля или эксперта;

- отказ или задержку в предоставлении визы (при условии, что документы были поданы своевременно).

В разных компаниях списки страховых случаев варьируются. Каждый из них имеет свои нюансы и уточнения, с которыми необходимо ознакомиться при заключении договора страхования. Наиболее лояльные компании включают в данный список экстренную госпитализацию, случаи заболевания особо опасной или «детской» инфекцией, а иногда даже и нахождение на амбулаторном лечении.

Страхование на случай задержки рейса

Задержка перелета может повлечь за собой серьезные убытки, особенно если туристу предстоит пересадка на другой рейс. Поэтому в ряде случаев есть смысл приобрести эту дополнительную опцию. В страховые программы отдельных компаний единовременная выплата при задержке регулярного авиарейса включена изначально.

Обладатель такого полиса имеет возможность получить страховую выплату, если рейс задержался по причине неблагоприятных погодных условий, неисправности самолета, забастовки сотрудников авиакомпании. Разные страховщики устанавливают различные сроки задержки, но обычно не менее трех часов.

Чтобы рассчитывать на выплату по данной страховке, обычно туристу необходимо получить в авиакомпании справку с подтверждением задержки рейса и указанием причин. Иногда страховой компании достаточно отметки в посадочном талоне.

Страхование гражданской ответственности

Этот вид страхования защищает финансовые интересы туриста, если во время пребывания за границей он непреднамеренно причинил ущерб здоровью или имуществу других людей. Примеров множество: несчастные случаи с нанесением травм при занятиях экстремальными видами спорта, случайная порча имущества в отеле и другое.

При подобном неприятном происшествии страховая компания возместит ущерб пострадавшему. Обычно данная опция не распространяется на случаи с участием автомотосредств.

Условия страхования туристов, выезжающих за границу

На какие моменты следует обратить внимание при оформлении полиса ВЗР?

- Надежность страховой компании. От этого напрямую зависит, насколько своевременно и в полном ли размере будут возмещены расходы. При выборе страховой компании нужно обратить внимание на ее репутацию (не лишним будет почитать отзывы), опыт работы, перечень услуг, рейтинг.

- Ассистанс, то есть партнер российской страховой компании за рубежом. Он организует оказание помощи туристам в стране пребывания: госпитализацию пострадавшего в стационар, оформление документов. Таким образом, именно с ассистансом, или сервисной компанией, придется иметь дело при наступлении страхового случая. Наиболее упоминаемые сервисные компании — Euro-Center Holding, Allianz Global Assistance, GVA (Global Voyager Assistance), Savitar Group, Сlass assistance, Smile assistance, MedAssist International, LtdAxa assistance, International SOS. О том, как работает тот или иной сервисный центр, можно прочитать в отзывах.

- Расходы, покрываемые медстраховкой. Это важно, поскольку перечень услуг по страховому полису может различаться в разных компаниях. Как правило, он включает:

- лечение в стационаре за границей;

- приобретение необходимых лекарственных препаратов;

- транспортировку до больницы;

- репатриацию в случае, если оказание требуемой медицинской помощи в стране пребывания по тем или иным причинам невозможно;

- репатриацию тела в случае смерти застрахованного.

Многие страховые компании предлагают расширенный полис страхования туристов с дополнительными медуслугами.

- Дополнительные услуги. Необходимость их включения в обязательную страховку зависит от цели выезда, особенностей страны, возраста и физического состояния туристов и многих других индивидуальных факторов. Например, при поездке на горнолыжный курорт крайне полезным будет дополнительное страхование от несчастных случаев.

- Сумма покрытия и география страхования. Минимальный размер страховой суммы в большинстве компаний составляет 30 000 евро. Некоторые страховщики устанавливают нижний предел в 40 000, 50 000 или 100 000 евро. Сумма страховки зависит не только от политики страховой компании, но и от условий принимающей страны.

- Наличие франшизы, то есть обязательства туриста при наступлении страхового случая самостоятельно оплатить установленную договором часть расходов. Полис с франшизой стоит дешевле обычного на 20–30%. Насколько это выгодно, зависит от обстоятельств. Например, если страховой случай незначителен и стоимость медицинской помощи невелика, вполне вероятно, что туристу придется оплатить ее в полном размере.

- Условия покрытия расходов, в зависимости от которых риски бывают сервиснымии компенсационными. В первом случае все действия по организации помощи и оплате лечения берет на себя компания-ассистанс. Все, что нужно сделать застрахованному, — позвонить по указанному в полисе номеру телефона и сообщить о возникшей проблеме. При компенсационном принципе страхования турист самостоятельно оплачивает расходы, а по возвращении на родину страховая компания возмещает убытки на основании предъявленных документов. Например, при покупке лекарств в аптеке по рецепту врача. Аптеки гарантийные письма не принимают, поэтому застрахованный оплачивает лекарства самостоятельно, а страховая компания компенсируем ему расходы уже после возвращения из поездки.

- Сумма расходов без согласования со страховщиком. Многие компании не признают страховым случаем расходы на медицинскую помощь, полученную застрахованным без согласования со страховщиком, то есть при самостоятельном обращении за медицинской помощью. Соответственно, выплата по ним не производится. По условиям некоторых страховщиков звонок в сервисный центр не является обязательным. Застрахованный может самостоятельно выбрать клинику, оплатить там все услуги и компенсировать их после возвращения из поездки.

- Условия возмещения расходов индивидуальны для каждой компании. Важно заранее ознакомиться с правилами страхования, узнать о документах, необходимых для получения выплат, и о возможных причинах отказа. Все платежные и медицинские документы по страховому случаю обязательно нужно сохранять. Обычно они должны быть предъявлены не позднее чем через 30 дней после возвращения. В некоторых компаниях период возмещения расходов является более длительным и может достигать двух лет.

- Стоимость полиса. Она зависит от разных причин: срока поездки, страховой суммы, возраста туриста (полис для пенсионеров стоит дороже), сезона, вида отдыха и связанных с ним рисков (для экстремального туризма действуют повышенные тарифы). Имеет значение и стоимость медицинских услуг в стране пребывания.

- Вариант оформления. Помимо традиционного способа — непосредственного визита в офис, многие компании предлагают возможность страхования туристов онлайн. Такой вариант абсолютно безопасен и при этом позволяет экономить время: на электронную почту застрахованного лица приходит оформленный полис, его можно распечатать, а можно предъявлять и в электронном виде. В обоих случаях документ принимается всеми организациями.

- Документы для оформления полиса. Из них необходимы только паспорт гражданина РФ (при оформлении полиса в офисе) и загранпаспорт.

- Сроки оформления. Получить полис можно за считанные минуты как при онлайн-покупке, так и при посещении офиса компании.

Страхование туристов ВЗР — необходимая мера, даже если она не является обязательной по условиям принимающей страны. Страховка с суммой покрытия 40 000 евро поможет получить за рубежом медицинскую помощь. В ряде случаев полезно приобрести расширенный полис с дополнительным набором опций.

- 1 https://life-trip.ru/strahovaya-kompaniya-erv-otzyv/

- 2 https://www.raexpert.ru/database/companies/erv

- 3 https://online.erv.ru/insurance/?_ga=2.91707411.867809045.1573895915-1261119937.1573895915

Амелёхин Леонид Александрович Ответственный редактор

Девять сложных вопросов о туристической страховке

«Вестник АТОР» собрал распространенные вопросы, возникающие у туристов в этом году по поводу выбора и использования туристической страховки, и получил на них развернутые ответы от исполнительного директора страховой компании ERV Юлии Алчеевой.

–Юлия, давайте начнем со страховок от невыезда. На что туристы должны обратить здесь особое внимание?

– У компании ERV страховки от невыезда покупают 18% туристов, отправляющихся за рубеж, таким образом, это распространенная практика. Подчеркну – это добровольная страховка, помимо основной. В основном туристы пользуются такими страховками в случае заболевания, требующего госпитализации или амбулаторного лечения (в том числе, своих родственников и компаньонов по поездке) – на эти случаи приходится 60% выплат, а на случаи отказа в визе – только 23%.

Во-первых, советуем при покупке тура сразу спросить у агентства про страховку от невыезда, входит ли она в пакет (в некоторых случаях, например, такая страховка от ERV уже входит в пакет, а в некоторых ее надо приобретать отдельно).

Страхуется от невыезда весь тур, а не отдельные люди – иначе нет смысла. Страховать надо обязательно всех участников поездки, и только тогда можно будет вернуть все деньги

Во-вторых, посмотрите условия страховщика: у некоторых компаний страхуется только случаи, требующие госпитализации. В разных программах покрываются разные случаи. Так, у ERV в программе «Отмена Поездки Плюс» страхуются и документированные случаи, когда требуется амбулаторное лечение, в обычной «Отмена поездки», которая часто идет в пакетах – только некоторые заболевания, требующие амбулаторного лечения.

Наконец, страхующимся от невыезда надо понимать, что страхуется весь тур. Например, едут двое взрослых туристов и двое их детей. Если застраховать от невыезда только одного человека, например, только ребенка, или только взрослого, на которого оформлен тур, то и сумма возмещения будет соответствующая – ¼ стоимости тура. Страховать надо обязательно всех участников поездки, и только тогда можно будет вернуть все деньги.

–Какие нюансы следует учитывать, если в турпоездку за рубеж едет беременная женщина?

– Беременность – особый риск, о котором человек, как правило, знает – уж после 12 недель точно. Поэтому страховщики вполне правомерно этот риск выделяют, и предлагают специальные программы для беременных, с повышенными коэффициентами – как и в случае занятий спортом (это ведь тоже осознанный риск). Таким образом, если вы не нашли в своем стандартном полисе рисков, сопутствующих беременности – необходимо приобрести полис, включающий его. Такие отдельные программы есть у всех крупных игроков на рынке.

Что касается наших полисов, то у нас и стандартные полисы включают покрытие рисков, сопутствующих беременности, но до определенного срока. Так, в программе «Стандарт» – до 12 недель (то есть даже если туристка не знает о своей беременности, все риски раннего срока уже включены в покрытие). В основной, самой распространенной программе ERV – «Стандарт Плюс» – уже включено покрытие расходов на сроке до 24 недель. Это транспортировка, лечение, купирование острых состояний (таких, как кровотечения, угроза выкидыша и т.д.), сохранение беременности и пр.

Но все же мы рекомендуем туристам выбирать пакет OPTIMA, особенно если они едут за рубеж на сроке больше, чем 24 недели. В нем предусмотрено покрытие уже до 31 недели, но главное, что сюда включены и расходы на новорожденного – его пребывание и лечение вместе с матерью в клинике. Таким образом, если до 31 недели еще можно надеяться на страховку в определенных компаниях, то после этого срока – уже нет. Вы сможете рассчитывать только на свои деньги.

По нашей статистике, 9 из 10 женщин, которые обращаются по страховым полисам в зарубежные клиники в связи с осложнениями протекания беременности, теряют ребенка

Но в целом, исходя из нашей статистики, я бы не рекомендовала беременным женщинам отправляться в путешествия на любых сроках. Девять из десяти женщин, которые обращаются по страховым полисам в зарубежные клиники в связи с осложнениями протекания беременности, теряют ребенка. Только одной из десяти удается сохранить беременность. Подумайте, стоит ли рисковать. Особенно на поздних сроках – помимо трагедии, если вы едете на позднем сроке, вы рискуете получить огромный счет от клиники.

Но если вы все же решились – будьте крайне внимательны при выборе полиса для беременных. Некоторые компании не включают в полисы покрытие рисков осложнения беременности. Некоторые – лимитируют сумму покрытия, страхуют только на ранних сроках и пр.

До 31 недели беременность в таком объеме страхует только компания ERV – и только у нас есть страхование новорожденных. Из недавних случаев наших выплат – успешные преждевременные роды двойни в Хорватии одной нашей клиентки. Выплат в 10 тысяч евро на каждого новорожденного хватило на выхаживание малышей в течение месяца в хорватской клинике.

–Много вопросов задают о том, покрывают ли туристические страховки обострения хронических заболеваний. Правда ли, что многие туристы вынуждены оплачивать лечение за рубежом, потому что их случаи страховыми не признаются?

– Да, к сожалению, это правда. Согласно нашей многолетней статистике, 70% всех страховых случаев, связанных обращениями наших туристов за границей за медицинской помощью – это как раз случаи обострения хронических заболеваний. Компании, которые исключают их из покрытия, с нашей точки зрения, нарушают ФЗ-155.

С нашей точки зрения, Ф3-155 четко говорит о том, что хронические заболевания должны покрываться в рамках добровольного страхования граждан, выезжающих за рубеж. Страховщик в рамках закона может применить повышающий коэффициент, назначить лимиты, но исключать из покрытия обострения хронических заболеваний полностью он не должен. Иначе он просто отметает 70% страховых случаев, признавая их «нестраховыми» – согласитесь, весьма удобно?

Всегда интересуйтесь, покрывает ли ваш полис случаи обострения хронических заболеваний. Иначе вы рискуете остаться без оплаты лечения (зачастую очень дорогостоящего) с вероятностью в 70%

Совет: покупая страховку для выезда за рубеж, всегда интересуйтесь, покрывает ли ваш полис случаи обострения хронических заболеваний. Иначе вы рискуете остаться без оплаты лечения (зачастую очень дорогостоящего) с вероятностью в 70%.

Увы, но на российском рынке больше половины страховых компаний исключают из покрытия стандартного полиса случаи обострение хронических заболеваний. Другие лимитируют выплаты или ставят повышающие коэффициенты на них (здесь плохо то, что в последнем случае турист, покупающий тур со стандартным полисом в пакете, вряд ли о них узнает и сможет оплатить нестандартный полис). Компаний, которые включают обострения хронических заболеваний в стандартный пакет – очень немного. Одна из них – ERV.

Кстати, сталкиваемся мы и со случаями, когда некоторые компании на рынке отказывают в выплатам по гинекологическим заболеваниям, и даже по внематочной беременности. На мой взгляд, это в корне неправильно, так как внематочная беременность ничего общего по физиология не имеет с обычной беременностью. Это угрожающее жизни состояние женщины, которое должно входить в покрытие, согласно ФЗ-155.

–Поступают вопросы и по солнечным ожогам. Туристы пишут, что часто и эти случаи, очень распространенные в странах пляжного отдыха, часто не покрываются страховками.

– Увы, это так. Мой совет, особенно если вы едете на пляжный отдых с детьми – изучить предлагаемый полис на предмет включения в покрытие солнечных ожогов. К сожалению, часто в выплатах действительно отказывают на том основании, что солнечные ожоги – это якобы не страховой случай, а «недосмотр самого туриста». Очевидно, что такое объяснение нелогично: и термический, и химический ожог, и ДТП – практически всегда следствие «ошибки» пострадавшего. Да и про все другие заболевания и травмы так можно сказать.

Совет, особенно если вы едете на пляжный отдых с детьми – изучить предлагаемый полис на предмет включения в покрытие солнечных ожогов.

К тому же исключение солнечных ожогов из покрытия, особенно когда полис с франшизой, выглядит экономически необоснованно. И, тем не менее, это очень распространенная практика на рынке. Что касается нас, то наши стандартные полисы покрывают солнечные ожоги. В этом мы видим наше конкурентное преимущество, но, несмотря на это, хотелось бы, чтобы и другие компании последовали нашей практике – чтобы турист не искал постоянных подвохов и исключений в своем полисе.

–Среди таких подвохов туристы часто указывают на то, что у них в полисах не покрываются любые травмы или заболевания, которые возникли в результате катания на водных горках, аттракционах, на бананах в море, на квадроциклах и пр.

– Действительно, для многих компаний это считается «спортом», и за это должен быть уплачен дополнительный коэффициент. В стандартных пакетах, как правило, все это считается исключениями у многих страховых компаний. Мы придерживаемся другого мнения.

Катание на водных горках в турецком отеле – это не спорт, а самая обычная повседневная активность туриста в отеле с аквапарком, почему она не должна покрываться полисом?

Катание на водных горках в турецком отеле – это самая обычная повседневная активность, почему она не должна покрываться полисом? Катание на квадроциклах предлагается в огромном количестве экскурсий, и это не спорт.

У нас все это включено в покрытие в обычных стандартных полисах. А «спорт» для нас – это дайвинг, альпинизм, рафтинг по горным рекам, катание на горных лыжах и сноуборде и пр. Эти риски у ERVидут так же с применением повышающих коэффициентов.

–Что не страхует вообще никто? Наверное, это травмы и заболевания, возникшие на фоне алкогольного или наркотического опьянения, суицид? Кстати, как быть, например, если турист выпил бокал пива, а потом, скажем, заболел живот? Откажут?

– Наркотическое опьянение, разумеется, не страхует никто, и это понятно – случайно человек не может принять наркотики, это его осознанное решение и за последствия отвечает только он сам. То же самое относится и к суициду. В мировой практике никто не признает страховым случаем самоубийства.

Что же касается алкоголя, то здесь есть исключения. Так, у ERV в пакете OPTIMA мы возмещаем расходы на лечение травм и других острых состояний, угрожающих жизни и здоровью – даже если очевидно, что человек принимал алкоголь. Но в данном случае мы ставим лимит выплаты в 5 тыс. евро на человека. Кроме того, мы всегда подходим индивидуально к случаям, когда у заболевшего или травмированного клиента обнаружен алкоголь в крови.

У ERV в пакете OPTIMA мы возмещаем расходы на лечение травм и других острых состояний, угрожающих жизни и здоровью – даже если очевидно, что человек принимал алкоголь. Но до 5 тыс. евро

Если человек выпил в баре у бассейна бокал пива и травмировался на водной горке – мы понимаем, что алкоголь вряд ли являлся причиной травмы. И такой случай мы признаем страховым.

Если же в крови у пострадавшего зашкаливает алкоголь, в номере обнаружено восемь бутылок из под виски и человек выпал с балкона – то нет. На наш взгляд, именно такой подход является справедливым. Но помните, покупая тур, что другие страховые компании, скорее всего, не признают вообще никакой случай страховым, если в крови пациента будет хоть малейшее количество алкоголя.

–Не хотелось бы о совсем грустном, но все же: если турист умер или погиб на отдыхе в другой стране – что делать родственникам?

– В последнее время мы слышали много действительно грустных историй, когда тело погибшего туриста не могут репатриировать на родину – не хватает суммы страховки. Смерть – это то, о чем люди, отправляющиеся отдыхать, думают в последнюю очередь. Статистика говорит нам о том, что в год из-за рубежа российские страховые компании репатриируют тела около 500 наших соотечественников. Казалось бы, немного? Но это больше, чем 1 случай в день.

Что надо понимать туристу? Надо понимать, что репатриация тела занимает не 3 дня. Что вывоз тела из зарубежного государства не осуществляется бесплатно консульством или другими госорганами. Это сложная и дорогая процедура, которая должна входить в страховое покрытие – согласно ФЗ-155.

Совет: посмотрите пункт про репатриацию в предлагаемом полисе страховщика – не стоит ли там лимит покрытия. К сожалению, и это еще часто встречается у нас на рынке – обычно такие лимиты выставляют до 10 тыс. евро. Надо понимать, что этой суммы может хватить на вывоз тела в Россию с таких направлений, как Тунис, Турция, Греция, Болгария. А иногда не хватает и здесь – бывает, что лимит, например, всего 3 тыс. евро.

Совет: посмотрите пункт про репатриацию в предлагаемом полисе страховщика – не стоит ли там лимит покрытия. Лимита до 10 тыс. евро.точно не хватит на репатриацию с дальнемагистральных направлений

Но даже лимита в 10 тыс. евро точно не хватит на репатриацию с «дальних» направлений – куда как раз устремляется большинство туристов в зимний сезон. Это все страны Восточной и Юго-Восточной Азии, острова Индийского океана, Карибы, обе Америки, Африка. Я знаю, что о таком даже и думать не хочется, но бывали случаи, когда родственники туристов были вынуждены доплачивать суммы в 5-10 тыс. евро, чтобы получить тело своего близкого человека.

Поэтому еще раз советую – спрашивайте страховки, где лимит на репатриацию отсутствует или больше, чем 10 тыс. евро. Особенно, если вы или ваши родственники, покупающие тур, входите в группу риска (возраст, болезни, планы заниматься экстремальными видами спорта и пр.). Особенно, если летите на дальнемагистральное направление.

Кроме того: обратите внимание, до какой точки осуществляется репатриация. Может случиться, что до ближайшего международного аэропорта. И тогда родственникам придется искать дополнительные средства на транспортировку в свой населенный пункт – а он может быть и за 400-500 км от аэропорта.

Что касается ERV, то мы ориентируемся на мировую практику. За рубежом никто не ставит лимитов на посмертную репатриацию. Мы не ставили и не ставим таких лимитов, транспортировку тела мы осуществляем до места жительства покойного. Более того, в случае смерти застрахованного мы оплачиваем прилет его близких родственников в зарубежную страну. Это особенно важно, когда застрахованный путешествует в одиночку, либо в поездке остаются его несовершеннолетние дети.

–У туристов есть стойкое убеждение, что выплат (или лечения) не будет, если они не сделают звонок в call-центр сервисной компании. Это так?

– Нет. Это не так. Зачем нужен звонок в сервисную компанию на самом деле, почему страховщики настаивают на этом? Первое – общение с русскоязычным специалистом. Второе – в сервисной компании вас направят в проверенную клинику, с которой у нас точно есть договор.

Но на самом деле, если ситуация экстренная, и времени и сил на звонки просто нет, никуда звонить туристу не надо. Мы настоятельно рекомендуем различать неотложные случаи от экстренных. Точно так же, как мы с вами понимаем, когда звонить в 112, а когда обращаться в поликлинику по месту жительства.

В экстренных случаях медлить нельзя. Следует прибегать к любой доступной помощи: ресепшн отеля, случайные прохожие, спасатели на пляже или у бассейна – кто поможет вам вызвать скорую на место происшествия. В горах, например, вертолет вызывает местная служба спасения, а не сам турист.

Если ситуация экстренная, и времени и сил на звонки просто нет, никуда звонить туристу не надо. Следует прибегать к любой доступной помощи: ресепшн отеля, случайные прохожие, спасатели на пляже или у бассейна – кто поможет вам вызвать скорую.

Далее в больнице вы уже расскажете о страховке, поверьте, это будет первым вопросом при обсуждении оплаты лечения. И далее, даже если с этой клиникой у нас нет договора, страховщик направит клинике гарантийное письмо и будет настаивать на его принятии.

Да, бывает так, что у клиники нет договора с вашим страховщиком, и она требует деньги вперед. Во-первых, все зависит от стоимости лечения, если случай сложный и дорогостоящий – это подтолкнет клинику к общению со страховой компанией. Во-вторых, если вы уже заплатили (обычно это амбулаторные расходы либо недорогое стационарное лечение/процедуры), надо взять все документы об оплате для последующего возмещения у страховщика в России.

Да, у ряда страховщиков встречается такое требование – если вы не обратились с сервисную компанию или не уведомили ее и пошли лечиться сами, то размер выплаты ограничен. Если вам не хочется потом лишиться выплаты полностью или частично, лучше внимательно поглядеть условия страхования у компании, которая выдала вам полис.

–Часто бывает так, что у туриста в турпакете включена страховка, которая не предусматривает многих вещей, о которых мы говорили выше, а «убрать» ее из турпакета сложно или невозможно. Какие плюсы и минусы в приобретении второй, более расширенной страховки? Не будет ли у одного из страховщиков в таком случае повода не платить – ведь есть другой?

– На самом деле в двух, трех, пяти страховках есть только одни плюсы. Пользуйтесь той страховкой, которой хотите – ограничений тут нет. Есть еще один нюанс. Если у вас 4 полиса и очень сложный и тяжелый случай, и одного вашего основного полиса не хватает на оплату лечения, то есть вероятность, что ваши страховщики «сложатся» на выплаты.

В двух, трех, пяти страховках есть только одни плюсы. Пользуйтесь той страховкой, которой хотите – ограничений тут нет. Но – всегда лучше иметь 1 полис на 100 тыс. евро, чем три полиса по 35 тыс.

Но это дело добровольное – никто не может заставить страховщика участвовать в таком добровольном покрытии расходов. Часто мы договариваемся между собой – недавно все три страховые суммы трех компаний, включая нашу, ушли на выплаты туристу. Иногда – нет (поэтому всегда лучше иметь 1 полис на 100 тыс. евро, чем три полиса по 35 тыс.). Если же в ваших трех страховках есть страхование от несчастного случая – то выплаты страховых сумм делают все в обязательном порядке, и они складываются.

И еще один добрый совет: всегда перед поездкой сообщайте своим родственникам, где и как вы застрахованы, сколько у вас страховок и каких. Это очень облегчает процесс помощи и выплат. Если вы совсем не знаете этого, то человека по ФИО можно искать, в том числе через СРО страховщиков – Всероссийский Союз Страховщиков (ВСС) – он может разослать официальные запросы по страховым компаниям, и в 1-2 рабочих дня мы находим, в какой компании был застрахован человек.

Еще больше интересных материалов от АТОР – в нашем канале на Яндекс.Дзен.

Бесплатные онлайн-курсы, вебинары АТОР и электронные каталоги туроператоров вы найдете на портале “Академия АТОР”

Как выбрать страховку

Всё предусмотреть и не переплатить

Не знаю, как вы, но я при выборе страховки сначала выбираю самый дешевый вариант.

После читаю договор страхования и понимаю, что такого полиса хватит только для визы. А если что-то случится, толку будет ноль: страховая обязательно найдет повод отказать в выплате.

Чтобы выбрать страховку, которая не подведет, нужно разобраться в нюансах: когда страховая не компенсирует расходы за лечение и что сделать, чтобы расширить действие полиса.

Только для визы

Дима с друзьями планирует путешествие на машине в Европу. Маршрут и бюджет уже обсудили, теперь собирают документы для визы. По правилам Шенгенского союза каждому нужна медицинская страховка.

У каждой страны свои правила оформления медицинского полиса: минимальная сумма страховки, сроки действия полиса и дополнительные условия. Чтобы визу одобрили, заходим на сайт посольства и уточняем требования к страховке.

На что смотреть в полисе для визы в страны Шенгенского союза

Срок действия полиса. Визовый кодекс стран Шенгенской зоны требует увеличить срок действия полиса на 15 дней. Например, если вы планируете путешествие на пять дней — в полисе следует указать срок действия 20 дней. При этом страховка будет действовать только пять дней с момента въезда в страну страхования.

Страховые компании знают правила и обычно предупреждают об этом при оформлении полиса.

Территория страхования. Проверьте, правильно ли указана территория страхования — Schengen. Если в полисе указана территория, например Австрия + Schengen, посольство может потребовать переоформить полис, а в крайнем случае и отказать в визе. Австрия и так входит в Шенген.

Италия. На сайте генерального консульства в Москве сказано, что заявление на визу следует оформлять в визовых центрах компании VMS в Москве и 24 городах России.

Австрия. Заявление на визу можно оформить в визовом отделе Посольства Австрии в Москве, в одном из визовых центров компании VFS или в одном из посольств, представляющих Австрию по визовым вопросам в своем консульском округе. Страховку покупайте в аккредитованных страховых компаниях, иначе посольство может не принять полис или увеличить срок выдачи визы.

Финляндия. Получить Шенгенскую визу в Финляндию можно в посольстве в Москве, в Генеральном консульстве в Санкт-Петербурге, а также в консульствах Мурманска и Петрозаводска. На сайте посольства указан перечень необходимых для визы документов.

Медицинский полис оформляйте в аккредитованных Генеральных консульством туристических и страховых компаниях. Также примут полис, привязанный к банковской карте. Обычно посольство требует, чтобы полис был без франшизы. Например, подойдет полис, оформленный по карте для путешественников All Airlines.

Франшиза ― часть компенсации, которую не оплачивает страховая компания. Все расходы меньше суммы франшизы турист платит сам

Обычно медицинский полис для визы должен покрывать:

- Медицинские услуги ― на стационарное или амбулаторное лечение, лекарства по рецепту врача.

- Медицинскую транспортировку ― расходы на перевозку в больницу на машине скорой помощи или такси, если добираетесь самостоятельно. В экстренных случаях ― доставка пострадавшего на самолете домой.

- Транспортные расходы ― расходы на перевозку пострадавшего до места проживания, если невозможно оказать помощь в стране страхования, или репатриацию останков.

- Расходы на экстренную стоматологию ― помощь при острой зубной боли или травме лица.

- Телефонные разговоры ― счет за мобильную или стационарную связь с сервисной компанией или врачами.

Часто страховые компании делают специальные страховые пакеты, которые уже учитывают требования посольств. Но лучше зайдите на сайт посольства и проверьте, что должен покрывать полис и как он должен быть оформлен. Так вы будете уверены, что визу одобрят.

«Тинькофф-страхование» в базовом варианте учитывает требования посольств и дополнительно оплачивает расходы на визит близкого родственника

Чтобы сравнить стоимость минимальных страховок, я использовал сервис «Черехапа.ру» и калькуляторы на сайтах страховых компаний. Расчеты делал для путешествия с 23 декабря 2016 по 5 января 2017.

Цена полиса для спокойного отдыха в Праге

| Страховая сумма: 30 000 € |

50 000 € | |

|---|---|---|

| «Тинькофф-страхование» | 709 Р | 915 Р |

| «Опора» | 815 Р | 938 Р |

| «ВТБ-страхование» | 815 Р | 938 Р |

| «Ренессанс-страхование» | 826 Р | 1019 Р |

| «Согласие» | 866 Р | 1019 Р |

| Русскиий Стандарт | 877 Р | 1294 Р |

| Zetta | 887 Р | 1294 Р |

| «Либерти» | 903 Р | 1264 Р |

| «Альфа-страхование» | 917 Р | 1345 Р |

| «Ингосстрах» | 927 Р | 1294 Р |

| «Росгосстрах» | 1019 Р | 1233 Р |

| ERV | 1233 Р | 2120 Р |

Даже минимальные полисы отличаются набором услуг. Если страховка только для визы, подойдет недорогой вариант. Страховая сумма — максимальная сумма, которую выплатят в страховом случае.

минимальная страховая сумма для получения шенгенской визы

Если вы внимательно изучите условия самого дешевого страхового полиса, который чаще всего предлагают под визу, вы узнаете интересную вещь: он не защищает вас в очень многих ситуациях. Обычно — в таких:

Когда страховая может не заплатить по минимальному полису

Если вы планируете делать что-то, кроме того как ходить по улицам и есть в ресторанах, рассмотрите более серьезные полисы.

Для пляжного отдыха

Наташа купила себе и мужу путевки в Грецию. В турфирме сказали, что стандартная страховка уже включена в путевку, а значит, визу одобрят. Чтобы понять, подойдет ли такая страховка для отдыха, прочитайте договор страхования.

Обычный пляжный отдых не входит в страховку для визы: плавание, посещение аквапарков, пляжный волейбол. Также вы не защищены, если получите травму на велосипеде или лошадях. Чтобы не провести отпуск в номере отеля, подключите дополнительные опции для активного отдыха.

Виды активного отдыха, которые не входят в простой полис по версии «Росгосстраха»

| Катания и гонки | автогонки, велосипедный спорт (трек, шоссе), велосипедные прогулки, джиппинг, кайтинг, катание (на катерах и яхтах, роликах, санках), маунтинбайк, мотогонки, поездки (на мопедах, мотоциклах, мотороллерах, квадроциклах, снегоходах, скутерах, мотобайках), поездки/ прогулки/ передвижение на различных видах животных или виды спорта, связанные с животными |

| Досуг на воде | аквааэробика, водные мотоциклы, водные лыжи, водное поло, виндсерфинг, вейкборд, гребля (академическая, на байдарках и каноэ), гребной слалом, дайвинг, каноэ, нахождение в аквапарке, рафтинг, развлечения на воде с использованием буксируемых надувных средств и парашютов, серфинг, синхронное плавание, сноркелинг |

| Охота, рыбалка, туризм | охота, в том числе подводная, рыбалка, рыболовство (спортивное), туризм (военный, самодеятельный, спортивный, мото-), любые прогулки в горах по любой территории (за исключением нахождения на территории отеля), треккинг, сафари, джип-сафари |

| Зимние виды | горнолыжный спорт, биатлон, бобслей, коньки, конькобежный спорт, сноубординг, скейтбординг, санный спорт, лыжи беговые, фигурное катание, фристайл, шорт-трек, хоккей |

| Акробатика, атлетика, танцы | аэробика, акробатический рок-н-ролл, гимнастика (любая), танцы, черлидинг, атлетика (легкая, тяжелая), гиревой спорт, пауэрлифтинг |

| Другие виды | армрестлинг, бег, бейсджампинг/ роупджампинг/ банджи (тарзанка), боулинг, бадминтон, бейсбол, баскетбол, волейбол, гандбол, футбол, диггерство, прыжки (в воду, на батуте, на лыжах с трамплина), гольф, городошный спорт, игры с мячом, капоэйра, керлинг, крикет, парашютный спорт, паркур, пейнтбол, петанк, спортивная ходьба, ориентирование, спуск в пещеры, стрельба (любая), сквош, нахождение в сауне |

Если боитесь потерять документы. Если добавите опцию «страхование потери документов», страховая компания компенсирует расходы на изготовление дубликата загранпаспорта или билета.

Если переживаете за багаж. Страховая возместит расходы, если багаж украдут или его потеряет или повредит перевозчик. В случае задержки багажа авиакомпанией можно вернуть деньги за покупку предметов первой необходимости.

Если любите выпить бокал вина за обедом. Вам откажут в выплате, если врач укажет в отчете, что вы были в состоянии алкогольного опьянения. Дополнительное условие «Помощь при алкогольном опьянении» расширяет действие страховки, но не покрывает ущерб или лечение в случае правонарушений или ДТП, произошедших в состоянии опьянения. Можно спокойно пропустить бокал-другой за обедом и не опасаться отказа в выплате. Главное — не садитесь за руль.

Опция редкая, и не все компании ее предлагают.

Цена полиса для активного отдыха вдвоем в Греции

| Без доп. опций | Со страховкой багажа | Со страховкой документов | Со страховкой багажа и документов | |

|---|---|---|---|---|

| ERV | 2466 Р | — | 2466 Р | — |

| «Тинькофф-страхование» | 2837 Р | 3055 Р | 3055 Р | 3273 Р |

| «Русский стандарт» | 3506 Р | — | 3995 Р | — |

| «Альфа-страхование» | 3669 Р | 4790 Р | 4077 Р | 5198 Р |

| «Росгосстрах» | 4077 Р | 5169 Р | 5789 Р | 6881 Р |

| «Опора» | 4892 Р | 6727 Р | 8439 Р | 10 273 Р |

| «Согласие» | 6115 Р | 6406 Р | — | — |

| «Ингосстрах» | 12 985 Р | 13 807 Р | — | — |

Страховки отличаются дополнительными опциями. Перед покупкой прочитайте правила страхования: что покрывает полис и какие есть исключения. Расчет сделан для путешествия с 17 по 30 сентября 2016.

Совет: пробуйте разные варианты наполнения полиса, когда планируете путешествие. Иногда выгоднее оформить две страховки.

Например, вы запланировали в выходные поездку на арендном скутере. Двухдневная страховка для поездок на мотоцикле и простая страховка на две недели стоят дешевле одной двухнедельной страховки с опцией вождения мотоцикла.

Цена страховки для путешествия в Таиланд с арендой скутера

| На 2 недели со скутером | Простая на 2 нед. | На 2 дня со скутером | Экономия | ||

|---|---|---|---|---|---|

| «Согласие» | 2278 Р | 1822 Р | + | 325 Р | 131 Р |

| Zetta | 3471 Р | 1736 Р | + | 496 Р | 1239 Р |

| «Росгосстрах» | 4410 Р | 2205 Р | + | 1031 Р | 1174 Р |

| «Альфа-страхование» | 5813 Р | 2907 Р | + | 830 Р | 2076 Р |

| «Русский стандарт» | 14 432 Р | 7216 Р | + | 2062 Р | 5154 Р |

Расчет с помощью сервиса «Черехапа.ру» для поездки в Таиланд с 1 сентября 2016 по 14 сентября 2016 с арендой скутера на два дня

Для поездки с ребенком

Саша с семилетним Егором летят в Испанию. Егорка самостоятельный мальчик и сам придумывает себе игры. Правда, иногда увлекается и может попасть мячом в окно или уронить вазу со стола. Поэтому Саша оформил сыну особую страховку.

Саша добавил к страховке сына две опции: страхование гражданской ответственности и защиту от солнечных ожогов. Теперь, если ребенок что-то сломает или разобьет, страховая оплатит счет за испорченное имущество в случае иска. Дополнительная опция «помощь при солнечных ожогах» компенсирует лечение, если Егор обгорит или почувствует себя плохо на пляже.

В свой полис Саша внес пункт «оплата проезда домой несовершеннолетних детей». Если он попадет в больницу, страховая компания отправит Егора домой за свой счет. Саша хочет полностью защитить сына в путешествии.

Проверьте полис перед покупкой: не все страховые компании оплачивают такое лечение. Другие включают похожие опции «по-умолчанию». Например, «Тинькофф-страхование» предоставляет обе дополнительные опции бесплатно.

Если опасаетесь травм. Включите в полис опцию «страхование от несчастного случая». Если ребенок получит травму, страховая компания не только оплатит лечение, но и выплатит дополнительную компенсацию.

Стоимость полиса зависит от размера компенсации и времени действия страховки. Иногда страховые компании включают в опцию франшизу в размере 10% от суммы покрытия. Такой полис может не подойти для визы в Финляндию.

Страховка распространяется на всё время поездки только с момента прибытия в страну путешествия. Страховка от несчастного случая во время авиаперелета — дополнительная опция.

Цена полиса для активного отдыха взрослого и ребенка в Испании

| С защитой от несчастного случая | Со страховкой гражданской ответственности | С обеими опциями | |

|---|---|---|---|

| «Ренессанс-страхование» | 3394 Р | 3394 Р | 4311 Р |

| «Тинькофф-страхование» | 3955 Р | 3674 Р | 4082 Р |

| «Росгосстрах» | 6115 Р | 4851 Р | 6890 Р |

| «Альфа-страхование» | 7032 Р | 6074 Р | 7603 Р |

| «Опора» | 8010 Р | 5993 Р | 9112 Р |

| «Ингосстрах» | 21 660 Р | 15 897 Р | 23 113 Р |

Иногда разница в стоимости полиса составляет несколько тысяч рублей. Всё дело в дополнительных опциях. Расчет сделан для путешествия в Испанию с 17 по 30 сентября 2016

Для экстремального спорта

Лёня — фанат фрирайда: австрийские или швейцарские горнолыжные курорты посещает ежегодно. К туристической страховке всегда добавляет страхование гражданской ответственности. Так, если он с кем-то столкнется на склоне и повредит чужое снаряжение, расходы будут компенсированы страховкой.

Кроме страхования гражданской ответственности Леонид включает в страховку опции для занятий спортом.

Обычно действие страховки распространяется на обустроенные склоны. Лёня планирует спуск по немаркированным и черным трассам, поэтому включает в полис соответствующие опции. Такой полис стоит дороже, и не все страховые компании его предоставляют.

Иногда страховые компании относят экстремальные виды спорта не к любительским, а к профессиональным. В разных страховых по-разному — перед покупкой полиса лучше позвоните в офис страховой компании и уточните их правила.

Цена полиса для горнолыжного отдыха в Австрии

| По маркированным трассам | По немаркированным трассам | Разница | |

|---|---|---|---|

| «Альфа-страхование» | 1835 Р | 4586 Р | 2751 Р |

| «Либерти» | 2256 Р | 2707 Р | 451 Р |

| «Согласие» | 2548 Р | 3058 Р | 510 Р |

Спуск по немаркированным трассам может добавить несколько тысяч к стоимости полиса. Расчеты для путешествия с 23 декабря 2016 по 5 января 2017

Если будете в удаленных местах. При экстремальном туризме стоит подумать об эвакуации из труднодоступных мест. Если попали в беду и страховка не покрывает, например, эвакуацию вертолетом, за полет заплатите сами. Конечно, вертолет вызовут в случае, если невозможны другие способы транспортировки в больницу.

Кроме эвакуации вертолетом можно возместить расходы при поисково-спасательных мероприятиях: страховая компания оплатит поиск застрахованного в горах, на море, в джунглях, пустыне или других труднодоступных местах.

Если путешествуете на машине. Если вы укажете в полисе, что путешествуете на машине, страховая оплатит расходы на буксировку автомобиля до станции ремонта и проезд до отеля после аварии или поломки машины. Такой полис стоит дороже, и не все страховые предоставляют такую опцию. Проверьте, чтобы нужные условия были в вашем страховом договоре:

7.13. При заключении договора страхования в отношении расходов, связанных с утратой или повреждением личного автотранспортного средства в результате аварии или поломки автотранспортного средства, страховая сумма устанавливается по соглашению сторон исходя из стоимости доставки пассажиров, включая водителя, к месту проживания в стране пребывания, а также из стоимости ремонта и доставки транспортного средства к месту проведения ремонта, стоимости билетов для возвращения застрахованного лица к месту постоянного жительства.

Выдержка из правил страховой компании ERV. Можно вернуть до 1500 евро

Если не уверены, что всё пойдет по плану. Страховая компания компенсирует расходы на организацию поездки, если турист заболел или получил травму, перевозчик отменил или задержал стыковочный рейс, посольство задержало или отказало в выдаче визы. Главное — добавьте к полису опцию «отмена поездки». Обычно такая опция покрывает расходы от одной до двух тысяч евро.

Запомнить

Страховые компании предлагают десятки дополнительных опций. Самый простой полис без дополнительных опций стоит дешевле и подходит для визы. Но в правилах страхования перечислят десятки исключений, когда вам откажут в выплате.

Дополнительные опции помогают подобрать страховку для разных видов отдыха и учесть ваши привычки и увлечения. Единственный верный способ застраховаться — внимательно изучать договор и задавать вопросы страховщику:

- Составьте план отпуска: чем будете заниматься и что может случиться.

- Внимательно прочитайте правила страхования и исключения из них.

- Проверьте ограничения в выплатах по причине заболеваний и аллергии, использования транспортных средств или занятий спортом.

- Выберите дополнительные опции, которые помогут расширить действие страховки.

- Пробуйте составлять разное наполнение полиса — это помогает экономить.

Медицинская страховка для Филиппин: компании, цены. Как выбрать страховку для Филиппин

Страховка для Филиппин — компании, ассистансы, цены и клиники. Где продается самая дешевая медицинская страховка для Филиппин?

В любой страховой компании главное — это ассистансы (сервисные службы, у которых заключены прямые договоры с клиниками). Страховые компании не сами занимаются отправкой туристов в клиники и вызывают им врачей, этим занимаются именно ассистансы. У Черехапы есть контакт с ассистансами, и они решают вопросы через них, помогают клиентам. То есть у них служба поддержки работает на ура. Попробуйте для сравнения позвонить на горячую линию какой-нибудь страховой и задать сложный вопрос по условиям страхования.

Краткие выводы: хорошая страховка на Филиппины продается на Allianz с Allianz Global Assistance на сайте Черехапа, ERМ с Euro-Center Holding – можно купить на Сравни.ру. Tripinsurance на Tripinsurance.

Страховка для Филиппин: ассистансы

Самое главное — выбирать хорошего ассистанса, который оказывает помощь на Филиппинах. Именно ассистансу нужно звонить для согласования действий со страховой, и он будет принимать дальнейшее решение. С какими ассистансами продается страховка на Филиппины:

- Allianz Global Assistance – считается хорошим ассистансом с положительными отзывами и соотношением цена-качество. Из минусов — нет договоров с клиниками на Негросе, Сиаргао и Эль-Нидо. Страховка на Филиппины Allianz продаётся на сайте Черехапа.

Офис компании Allianz

- Euro-Center Holding – много положительных отзывов. Сами оплачивают все лечение. Продается страховка на Филиппины ERV на Сравни.ру.

- Tripinsurance — хорошая страховая со своим ассистансом. Продается страховка на Филиппины Tripinsurance на Tripinsurance.

- Class Assistance — есть договора с клиниками на Бохоле, Себу, Лусон, Негрос, Масбате. Страховка на Филиппины Ренессанс, Альфа Страхование и Либерти продаётся на сайте Черехапа.

Нужна ли страховка для Филиппин?

Если вы покупаете тур от туроператора, то какая-то страховка уже будет включена в стоимость путевки. От неё нельзя отказаться при покупке тура. Точнее, отказаться можно, но стоимость путевки от этого дешевле не станет.

Второй вариант — вы едете сами. В этом случае вы можете оформлять страховку, а можете нет. Филиппины — это не Шенген, где у вас будут проверять страховку. Но вообще, ехать без страховки в другую страну крайне не рекомендуется. Хотя выбор всегда остаётся за вами.

Страховка для Филиппин: отзывы

Александр, 34 года

В октябре прошлого года мы решили отправиться на отдых в Филиппины. Это было самым идеальным временем года, в самом начале курортного сезона. Приобретя туристическую путёвку на троих человек, включая пятилетнего ребёнка на остров Лусон, мы практически были готовы к вылету.

После того, как наши друзья совершили свою последнюю поездку за границу, мы стали довольно скептически относиться к туристическим страховкам, которые приобретаются вместе с купленным туром. Зачастую, приобретая страховку, мы получаем только её базовый вариант и не обращаем внимания на условия страхования и на пункты, которые в него включены. Одновременно, мы даже не интересуемся, какие дополнительные опции могли бы быть включены в страховку и просто берём, что нам продают и, как правило, это происходит до первого серьёзного страхового случая.

Так, наши друзья, отправившись отдыхать в одну из стран Азии, при перелёте потеряли свой багаж и поскольку туристическая страховка не покрывала этот важный аспект, компенсации они не получили. При наступлении такого неприятного инцидента было очень сложно установить, на какой стадии сумка с ценными вещами была потеряна и кто нёс за это ответственность. Помимо этого, в страхование могут входить множество других аспектов, о которых обыватель может быть никогда и не слышал, но которые, безусловно, могут сослужить огромную службу, если они будут включены в полис туристического страхования.

Когда нам потребовалась медицинская страховка для Филиппин, мы прибегли к услугам поисковика туристического страхования . Здесь можно сравнить различные полисы лидеров Российского рынка страхования, а также добавить дополнительные опции по желанию.

Где еще можно посмотреть страховки

Оформление медицинской страховки для Филиппин

Оформляется медицинская страховка для Филиппин очень просто. Зайдя на сайт, нам было предложено выбрать направление среди множества стран. Мы поставили Филиппины, после чего обозначили даты вылета и прилёта обратно. Система попросила нас ввести количество путешественников и возраст каждого.

Спустя несколько секунд, перед нами появился список, состоящий из 9 компаний. Первой была медицинская страховка для Филиппин самая дешёвая, остальные располагались в порядке возрастания цены. Мы сразу поставили галочку в окне общей суммы страхования в 50000 долларов, до этого она была 35000 долларов. Система перезагрузила цены и выдала новый список, который практически не отличался от предыдущего, за исключением незначительного изменения цен.

Медицинская страховка для Филиппин стоит от 2240 до 6000 руб. на троих на 2 недели (от 53 руб. в день на человека). Самой дешёвой страховкой на Филиппины является полис РЕСО Гарантия, а самой дорогой — ERV. Самым важным аспектом является количество дополнительных опций, прилагающихся к базовому варианту страховки на Филиппины. Там, где медицинская страховка на Филиппины стоила приемлемо, можно было нажать иконку «к сравнению», чтобы потом наглядно сравнить несколько предложений. В конце концов, в общем списке сравнения у нас оказалось три компании — медицинская страховка для Филиппин от Русского Стандарта, Liberty страхования и Согласия.

Все компании покрывали базовый вариант страховки, в который включалась экстренная стоматология, так как со всеми травмами на голове занимается стоматолог (воспаление лимфоузлов, переломы челюсти, носа и т. д.). В полис было включено амбулаторное лечение, пребывание в больнице, транспортировка к врачу и из-за границы в Россию. Помимо этого, базовый вариант покрывал возмещение переговоров с сервисным центром и стоимость лекарств, прописанных по рецепту врачом. Страховки также включали в себя дополнительные опции, которые разнились между собой.

Страховка для Филиппин: что было включено в полис сверх базового

Медицинская страховка для Филиппин этих компаний стоила от 3158 рублей до 4428 рублей. Помимо базового варианта, в полис были включены оплата поездки до места жительства при пребывании в больнице, что было крайне важно в случае серьёзного инцидента. А также оплата проезда до места жительства лица, сопровождающего больного или получившего травмы. Так, если бы в больнице оказался ребёнок, то один из нас мог бы остаться с ним и страховая компания покрыла бы стоимость переезда после выписки из больницы.

Значимым пунктом можно считать оплату за проживание застрахованного лица после того, как это лицо было выписано из больницы. Так, если бы я получил какие-либо травмы или заболел бы какой-нибудь экзотической болезнью, что имеет вполне высокую вероятность в азиатских тропиках, то после выписки из больницы страховщик оплатил бы мое проживание вплоть до самого вылета. В этом случае я был бы полностью уверен в том, что мне не пришлось бы раскошеливаться на дополнительную оплату или ночевать в аэропорту. Но этот пункт не распространялся на компанию Русский Стандарт.

Медицинская страховка для Филиппин всех трёх компаний обеспечивала оплату переезда третьего лица в том случае, если с кем-то из нас произошла бы чрезвычайная ситуация. Компании Согласие и Русский Стандарт включали в страховку и проживание третьего лица на всё время лечения, а Liberty страхование такую услугу не включало, что было явным минусом.

Все компании предоставляли оплату проезда домой несовершеннолетним детям застрахованных лиц, страховку в случае купирования аллергических реакций и обострения хронических заболеваний. Например, если я страдаю повышенным артериальным давлением и в медицинской терминологии классифицируюсь как гипертоник, то в случае обострения этого недуга в условиях жаркого тропического климата, мне будет оказана медицинская помощь и страховщик оплатит экстренное лечение, инъекции и т. д. То же самое касается диабета, аллергии на что-нибудь.

В том случае, если кто-либо из наших родственников в России серьёзно заболел, или умер, то Согласие и Русский Стандарт оплатили бы наш экстренный выезд на родину. Русский Стандарт мог оплатить временное возвращение застрахованных лиц в Россию и обеспечивал помощь в случае стихийных бедствий, таких как цунами, землетрясение и т.д. Liberty страхование оплачивало помощь при солнечных ожогах, а Согласие при онкологических заболеваниях.

Мы решили, что нам больше всего подходит медицинская страховка для Филиппин компании Русский Стандарт, так как она была самой дешёвой и включала в себя больше всего опций. В стоимость полиса была включена страховка перелёта, потери документов и оказание юридической помощи. Мы также включили в полис страхование багажа на 1000 долларов и страхование отмены поездки на 2000 долларов (обе суммы можно было увеличить, или уменьшить прямо на поисковике страхования ). После добавления этих опций стоимость страховки поднялась на 1000 рублей и составила 4427 рублей на троих человек сроком на две недели.

Приобретя полис и имея возможность выбрать дополнительные опции, мы обеспечили себе полное спокойствие на тот случай, если с нами произошло что-либо во время нашего отдыха или если поездку пришлось бы отменить.

Если медпомощь без страховки туристу не по карману

Лечение в чужой стране может обойтись дороже, чем путешествие. Потому важно не ошибиться в выборе страховой компании и до отъезда разобраться, какие расходы страховщик не покроет, как получить страховые выплаты и почему в компенсации могут отказать

Обязательно ли страховать здоровье перед поездкой за границу?

Даже самый дорогой страховой полис может обойтись дешевле, чем расходы на медицинские услуги за рубежом. За первичный прием к терапевту во многих странах придется отдать около 50 долл. По данным Консульского департамента МИД России, это далеко не предел. Так, прием без страховки к американскому физиотерапевту может стоить 300 долл. При этом сложности нередко возникают уже на этапе поиска подходящего врача и записи на консультацию. Нужно помнить и о языковом барьере: даже владение английским не всегда помогает, поскольку не во всех государствах местные жители его хорошо понимают.

Потому, собираясь за границу, лучше позаботиться об оформлении страховки в заслуживающей доверия страховой компании. Ее представители окажут необходимую организационную помощь: проконсультируют, к кому обратиться, возьмут на себя переговоры с медицинской организацией. И главное – вам не придется нести лишние затраты на лечение при наступлении страхового случая.

К тому же в некоторых странах наличие медицинской страховки – обязательное условие для получения визы. В число таких входят, например, государства шенгенской зоны, требующие предварительного оформления страховки с покрытием не менее 30 тыс. евро. Поэтому обязательно узнайте перед поездкой, от каких рисков необходимо застраховаться, чтобы не получить отказ в визе. Такая информация обычно содержится на сайтах посольств, консульств и визовых центров. Имейте в виду: национальные правила часто меняются, поэтому сведения о страховании здоровья нужно уточнять перед каждой поездкой.

Как выбрать страховую компанию?

Оформлять страховки в России могут только обладатели лицензий Банка России на такую деятельность. Проверить, есть ли у компании лицензия на осуществление добровольного медицинского страхования или страхования от несчастных случаев и болезней (в зависимости от того, какой вид страховки вам нужен, – подробнее о различиях мы расскажем ниже), а также узнать, не начаты ли административные процедуры по ее лишению, можно на сайте ЦБ РФ, в разделе «Субъекты страхового дела». На официальных сайтах страховых компаний могут быть размещены копии лицензий, но информация не всегда обновляется или может быть недостоверной, поэтому рекомендуем обращаться именно к этой централизованной базе данных.

Будет нелишним заглянуть в раздел «Решения Банка России в отношении участников финансового рынка». В нем можно найти наиболее актуальную информацию об отзыве лицензий, если вписать в строку поиска название компании. Не приобретайте полис страховой компании, лицензия которой отозвана, приостановлена или ограничена.

При этом даже если у страховщика все в порядке с лицензиями и другими документами, это не является абсолютной гарантией его честности. Потому лучше выбирать крупные, известные компании, которые работают на рынке не один год. Наконец, есть смысл обратиться к рейтингам независимых агентств, например «Эксперт РА», «Национальное Рейтинговое Агентство», иностранное рейтинговое агентство Standard&Poor’s.